Итоги 2018: электронная коммерция в Казахстане

С чем пришел отечественный e-commerce под занавес года: рынок, динамика, его объем и комментарии участников.

Как мы и предполагали, хайп вокруг электронной коммерции сильно сдулся. Здесь вовсе нет ничего плохого — это верный признак того, что рынок реально работает, «контора пишет, деньги считает справно». Но, с другой стороны, резкое снижение информационного фона вокруг темы создает ощущение вакуума. Впрочем, возможно, это лишь вопрос личных ощущений.

Прежде чем приступить к 2018-му, предложу ссылку на материал по итогам 2017 года. Для тех, у кого нет возможности выделить на этот лонгрид 15 минут, предлагаю небольшую ретроспективу с дополнительными актуальными комментариями.

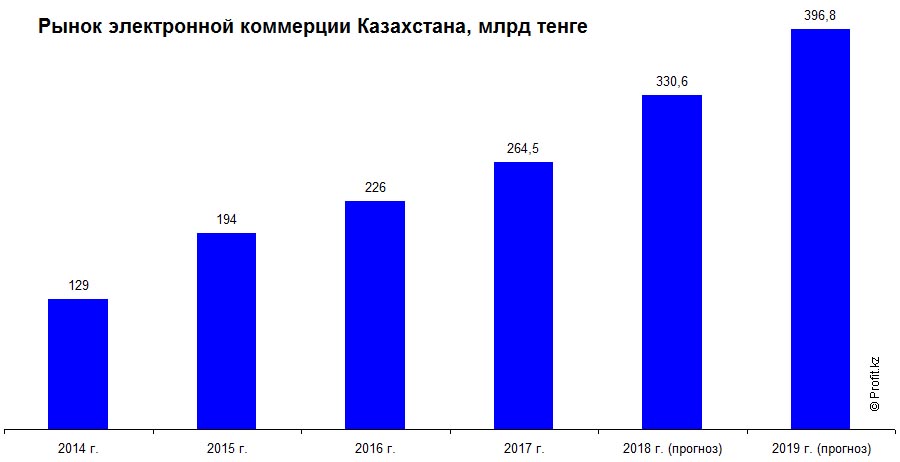

До 2016 года мы ориентировались на исследование, авторами которого стала группа экспертов во главе с Маратом Шибутовым и «Интернет Ассоциацией Казахстана», которые провели большую работу, отсортировали участников рынка и отделили от фокус-группы компании, для которых бизнес в онлайн не является основным. В эту группу попали, например, мобильные операторы, банки, ритейл и т. д. В итоге, авторы вычислили, что участники рынка электронной коммерции уплатили в 2014 году около 2,8 млрд тенге налогов, и около 4,2 млрд тенге — в 2015 году. Применив к этим цифрам коэффициент налоговой нагрузки, эксперты выяснили, что валовая выручка по всему рынку e-commerce Казахстана составила 129 млрд тенге в 2014 году (710,7 млн долларов США) и около 194 млрд тенге (601 млн долларов США) в 2015 году. То есть, в тенговом выражении емкость рынка e-commerce выросла на 50%, в то же время, в долларах США рынок в 2015-м «похудел» на 15%.

А теперь о 2017-м. Согласно этому материалу, размер рынка электронной коммерции в 2016-м в Казахстане составил 226,4 млрд тенге (порядка 660 млн долларов США). Прирост год к году рынка в национальной валюте составил 45,4%. Доля рынка e-commerce от розничного товарооборота составляет 10% (кстати, как мы ранее замечали, эта цифра сильно диссонирует с другой оценкой). «В перспективе мы ожидаем рост до 15-18%, а спустя еще несколько лет — до 30%», — прогнозировала тогда Рамина Назырова, директор Baker Tilly Kazakhstan Advisory (они, кстати, авторы исследования, упомянутого выше). Предпочтения казахстанских онлайн-покупателей также интересны для изучения. Здесь лидирует одежда, обувь и аксессуары (56,8%), на втором месте — продукты питания (20,8%), на третьем — лекарственные препараты (12%). Большая часть покупок в онлайн характеризуется средним чеком в диапазоне от 5 до 25 тысяч тенге. Доля средних чеков до 5 тысяч тенге — 18,3%. От 25 до 50 тысяч тенге — 19,2%, а свыше 50 тысяч — 12,1%.

В 2017 году, по данным Комитета по статистике МНЭ РК, рынок электронной коммерции в Казахстане составил 264,52 млрд тенге (811,4 млн $). То есть, рост год к году составил 23%, а в национальной валюте несколько меньше — около 17%. Интересно, в Baker Tilly Kazakhstan Advisory замечают, что объем рынка по оценке самих игроков может составить от 800 млн до 1 млрд долларов США. И если нижняя планка идет вровень с официальной версией, то верхняя означает наличие почти 20% зазора. Хорошо ли это? Думаю, что эта цифра может отражать оптимизм, который сложился на рынке — своего рода индикатор настроений, созвучный тем, что используются в «большой» экономике.

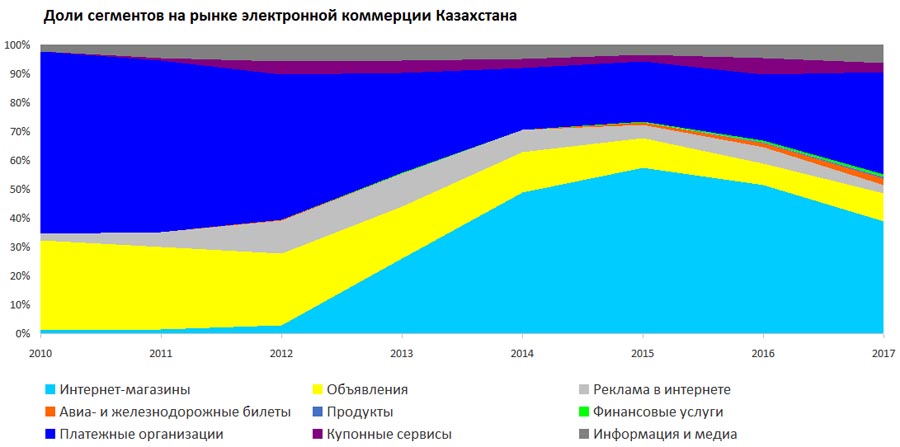

Кстати, оценка рынка в 2017-м со стороны «Казпочты» выглядит скромнее — 215 млрд тенге (660 млн долларов). Если так, то это те же уровни, что и в 2016 году, — то есть, рынок стагнирует. Но есть и того хуже — негативная оценка рынка. В частности, по мнению руководителя «Интернет Ассоциации Казахстана» Шавката Сабирова, по итогам 2017 года объем налогов, выплачиваемых игроками рынка, резко упал — на 10%. Впервые, кстати, с 2010 года. По логике это должно являться следствием снижения доходов игроков отрасли. На графике 1 предложу видение ИАК долей на рынке со стороны разных сегментов. Самое интересное здесь, на мой взгляд, — это их эволюция.

Кто прав? Что касается меня, то склонен придерживаться осторожного оптимизма — рост рынка где-то в пределах 10%. Хотя, несколько забегаю вперед.

А вот что уместно прямо сейчас — традиционный пост о классификации.

Детская болезнь левизны

Есть такой парадокс. Я его называю так — «Красиво, но непонятно». Применительно к обсуждаемому предмету, картина как бы выглядит пасторально — рынок растет, да еще как! Но, с другой стороны, как эта самая картина нарисована, какими красками пользовался художник, как создавал палитру — здесь «черная дыра». То есть, непонятно, что находится в шейкере — какие сервисы и услуги туда попали. И почему. Остаюсь при своем мнении, которое высказывал неоднократно: казахстанскому e-commerce требуется свой классификатор, где черным по белому было бы прописано то, какая компания, какой сегмент является частью рынка e-commerce, а какая — нет, — опираясь, например, на долю онлайн в бизнес-процессах либо на каких-то других метриках. А пока отбор происходит скорее по «понятиям», которые, как мы видим, могут значительно видоизменяться в зависимости от того, кто конкретно делает аналитиз рынка. Взять Aviata.kz, которая, кстати, объединила операции с Chocotravel.com (до сих пор непонятно, как это выглядит на практике и какова реальная цель этой процедуры — чуть позже вернемся к этому). Компания входит в число 25 крупнейших торговых интернет-площадок Казахстана (по версии Forbes.kz), и оказалась на 2 месте, уступив только Kaspi.kz (!). Ноздря в ноздрю компании дышит Air Astana, которая находится на третьей позиции. Вот задачка — является ли Air Astana игроком рынка электронной коммерции? Ответ — нет. Так как значимость бизнес-процессов по продаже билетов в онлайн, грубо говоря, стремится к нулю. И отключи сейчас интернет, компания, если отбросить некоторые нюансы, продолжит летать и перевозить пассажиров. Как и раньше. А вот с «Авиатой» плохо — она перестанет существовать. А что с Kaspi.kz? является ли банк игроком этого рынка? По логике — только в части своего маркетплейса. Так кто же, наконец, разрубит этот гордиев узел?

Ветер в паруса: платежные карты

О том, что дела у e-commerce идут хорошо, говорит статистика и с другого конца провода — со стороны платежных карт. Тут мы видим просто невероятные прорывы.

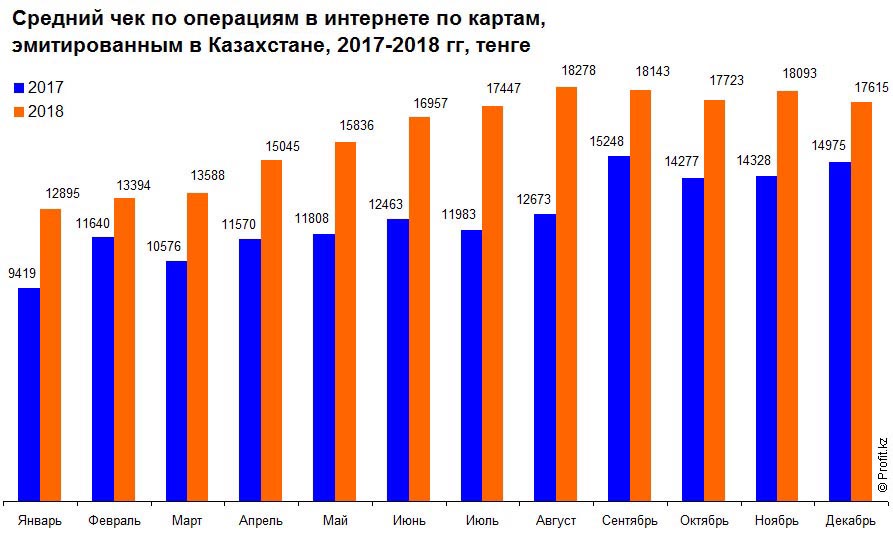

Начнем с объема операций в интернете по картам. В 2018 году он составил 2,9 трлн тенге против 1,06 трлн годом ранее. Как видим, рост год к году здесь просто ошеломляет без всякого преувеличения — он почти трехкратный. Кстати, по итогам декабря на транзакции в интернете приходится более 59% от всех безналичных операций. Динамика здесь сильно коррелирует с количеством операций в интернете по картам. Средний чек по операциям в интернете тоже растет, пусть и не такими темпами — с начала года это около 35%.

События 2018 года в e-commerce и драйверы рынка

Громких было не так много. Для начала самая странная сделка года — холдинг Chocofamily продал принадлежащий ему магазин Chocomart «Казахтелекому». На поверку оказалось, что сделка была совершена еще в декабре 2017 года. Она, разумеется, вызвала много вопросов, ответы на которые так и не были получены.

Далее — об этой сделке мы уже вскользь упоминали — Chocotravel и Aviata объявили об объединении своих сервисов. «Отныне компании будут вести совместную деятельность, включая выход на международные рынки», — сообщалось на пресс-конференции по факту закрытия сделки. И вот, буквально на днях, топ-менеджмент объединенной компании Aviata-Chocotravel объявил о решении развиваться под единым брендом Aviata. Так что, прощай, Chocotravel.

Далее — Алексей Ли (сооснователь сервисов Aviata и Ticketon) приобрел сервис доставки продуктов Arbuz.kz. Напомним, что онлайн-супермаркет доставки продуктов питания, бытовой химии и детских товаров был запущен еще в 2011 году, но с тех пор больших успехов так и не добился. Алексею потребуется немало обаяния, чтобы придать ему новое дыхание. Еще одна новость, связанная с Arbuz.kz вышла в свет незадолго до завершения 2018 года — интернет-магазин сообщил об успешном закрытии инвестиционного раунда. Речь идет о 200 тысячах долларов США.

Наконец, приход Apple Pay в Казахстан. Событие вряд ли окажет сильное влияние на индустрию, ну, разве, опосредованно. Как бенчмарк.

А что говорят участники рынка? По мнению генерального директора интернет-магазина «Офис Эксперт» Кайрата Десупова, в последние 3 года наблюдается стабильный рост электронной торговли на 25-30% в год. «Драйверами роста являются несколько факторов. Среди них: рост доверия со стороны потребителя к онлайн-сервисам и, как следствие, возникновение потребительского опыта покупок в онлайне, а также развитие логистики», — отмечает он в комментарии для Profit.kz, добавляя, что на сегодня оценивает уровень онлайн-торговли в Казахстане на уровне 1,5% от всего розничного ритейла (9 трлн тенге), — то есть, около 135 млрд тенге. Кроме того, генеральный директор интернет-магазина отмечает в 2018 году сильную тенденцию — всеобщий интерес со стороны предпринимателей к электронному формату бизнеса. «Развивается инфраструктура, появляются новые идеи и проекты, растет критическая масса предпринимателей-стартаперов новой формации с максимальной мотивацией развивать новые модели бизнеса», — поясняет он.

Александр Соколов, директор одного из старейших интернет-магазинов Казахстана Flip.kz, оценивает рост компании в 2018 году в 60%. Причем, именно последние 4 месяца рост сильно ускорился. «Ожидания в ближайшие годы прежние, мы их не снижаем — рынок будет расти похожими, ускоренными темпами», — комментирует он.

«Рынок электронной коммерции стабильно растет и, на мой взгляд, сохраняется темп роста на уровне 30%, — говорит Мольдер Рысалиева, генеральный директор Lamoda Kazakhstan. — Отчеты Министерства национальной экономики тоже очень оптимистичные, утверждается, что количество онлайн-покупателей увеличилось до 1,5 млн человек. Среди товаров по-прежнему лидирует fashion. Но, на мой взгляд, в следующем году лидером сегмента станет электроника». По ее словам, положительный темп связан с активным развитием электронных торговых площадок и увеличением ассортимента предлагаемых товаров и услуг. Впрочем, есть и проблемы, считает она: «Необходимо провести большую работу над развитием платежных систем в электронной торговле, а также работать над логистикой». Кстати, говоря о наиболее ярких событиях в области электронной коммерции в 2018 году, генеральный директор Lamoda Kazakhstan выводит на первое место слияние двух лидирующих компаний рынка онлайн-продаж билетов — Aviata.kz и Chocotravel.com.

Наконец, участники рынка оказались довольно сдержанными в оценке эффектов от освобождения от корпоративного подоходного налога для e-commerce. Как выразился один из опрошенных, «здесь слишком много „но“ — требования на соответствие этим льготам довольно жесткие, мало кто может им соответствовать».

Цифры: 2018 год

Тут следует сделать замечание. Все отчеты запаздывают как минимум на квартал, поэтому итоги 2018-го мы будем компилировать исключительно опираясь на экспертную оценку игроков рынка. Таким образом, консолидированное мнение о темпах роста рынка можно было бы выразить в цифре 20-25%. Если так, то оптимистичная оценка емкости рынка по итогам 2018 года — чуть выше миллиарда долларов США (в этом случае, «пришествие» казахстанского миллиарда, о котором говорили в итогах 2017-го, все-таки состоялось). Консервативная — менее 800 млн $. Мы объединили цифры на графике, где рынок оценен в национальной валюте.

На следующем графике рынок выражен в долларах США. За основу взят средневзвешенный курс тенге к доллару США (данные Национального банка РК).

Взгляд в 2019 год

Все опрошенные игроки рынка оптимистичны в части перспектив 2019 года, и склоняются к мнению, что рынок будет расти прежними темпами. В частности, Мольдер Рысалиева полагает, что темпы роста Lamoda Kazakhstan сохранятся, скорее всего, на том же уровне — 30%. «Многие офлайновые fashion-магазины обратят внимание на электронную коммерцию. Те бренды (LC Waikiki, DeFacto и т. д.), которые уже открыли свои онлайн-магазины, будут развиваться еще быстрее», — поясняет она.

Среди событий, которые теоретически могли бы повлиять на ситуацию — снижение лимитов беспошлинного ввоза товаров из-за рубежа. Речь идет, в том числе, и о покупках в зарубежных интернет-магазинах. Напомним, что с 1 января 2018 года был установлен лимит на такие товары в одну тысячу евро и 31 килограмм. С 1 января 2019 года лимит снизился до 500 евро и весом не более 31 кг. А с 1 января 2020 года он будет снижен до 200 евро и весом не более 31 кг. Александр Соколов считает, что снижение лимита до 500 евро вряд ли повлияет на рынок. Хотя, теоретически, бенефициарами новеллы могли бы стать сети электроники. Возможно, более яркий эффект для рынка возникнет на этапе снижения лимитов до 200 евро. Но оценить его мы сможем не ранее весны 2021-го.