Как посчитать рынок электронной коммерции?

Классическую претензию к исследованиям и оценкам рынка электронной коммерции в Казахстане можно выразить известным выражением «Не верю!» Станиславского.

Действительно, при внимательном рассмотрении оказывается, что отсутствует принципиальный и основополагающий базис таких исследований — первичная методология. Почему это так важно? Приведем пример. Является ли, например, бизнес по продаже билетов в онлайн авиакомпании «Эйр Астана» электронной коммерцией? С первого взгляда, это логично — новый канал, перестроенный на современный лад. Но с другой стороны, продажа авиабилетов это всего лишь бизнес-процесс. Если гипотетически вернуть все в русло офлайн, то ничего страшного по большому счету с авиакомпанией не произойдет. Ну, будут роптать пассажиры, ругаться на форумах и писать письма руководству. Ну, возможно, несколько снизятся операционные показатели. Но люди все также будут летать с помощью «Эйр Астаны». Тоже можно «проиграть» и с КТЖ и сервисом по продаже в онлайн железнодорожных билетов. А вот если отключить от интернета ту же Aviata.kz, то компания этого не переживет.

Проблему методологии пытались решить кардинально, то есть, раз и навсегда — доверив эту работу авторитетным аналитическим компаниям. Одно время говорили, что, возможно, исследованием рынка e-commerce в Казахстане займется один из международных игроков. Но пока все так и осталось на уровне разговоров.

А между тем, проблема стоит очень остро. Игроки пока видят рынок в одномерном виде — растет или не растет. Такие одномерные данные не позволяют ни грамотно видеть горизонт рынка, ни планировать инвестиции. А самое главное то, что без многомерных цифр трудно говорить с инвесторами.

Но вернемся к методологии. Группа экспертов во главе с Маратом Шибутовым и ОЮЛ «Интернет Ассоциация Казахстана» решили нивелировать обозначенные ошибки и отсортировали участников рынка, отделив от фокус-группы компании, для которых бизнес в онлайн не является основным. В эту группу попали, например, мобильные операторы, банки, ритейл и т.д. То есть, те компании, для которых онлайн по примеру «Эйр Астаны» не является основным бизнес-процессом.

Кроме того, авторы решили подойти к оценке рынка со стороны, с которой еще никто не подходил — с точки зрения уплаченных налогов, взяв за основу данные Комитета государственных доходов Минфина Республики Казахстан. Такой подход вызывает неподдельный интерес к исследованию.

Напомним, что один из первых и, кстати, наиболее цитируемых прогнозов был сделан Аскаром Жумагалиевым в то время, когда он занимал пост министра связи и информации Республики Казахстан. По его словам, в 2014 году этот рынок должен был вырасти до 1,2 млрд долларов США. «Наши ожидания на 2014 год — объем рынка электронной коммерции достигнет порядка $1,2 млрд, а интернет-реклама вырастет практически вдвое», — сказал А. Жумагалиев на конференции Digital Communications Kazakhstan 2011. Напомним, что на тот момент, по оценке г-на Жумагалиева, оборот электронной коммерции в Казахстане составлял порядка 300 млн долларов США. Константин Горожанкин, занимающий ныне пост президента АКИБ (Ассоциация интернет-бизнеса и мобильной коммерции Казахстана) примерно в то же время смотрел на перспективы рынка более оптимистично — к 2015 году рынок e-коммерции, по его словам, должен был составить 3,6 млрд долларов США.

Идем дальше. Нам уже понятно, что авторы исследования взяли за основу идею, что, обладая данными о сумме уплаченных налогов, а также зная коэффициент налоговой нагрузки, можно получить обороты участников рынка. А это ключевой параметр исследования.

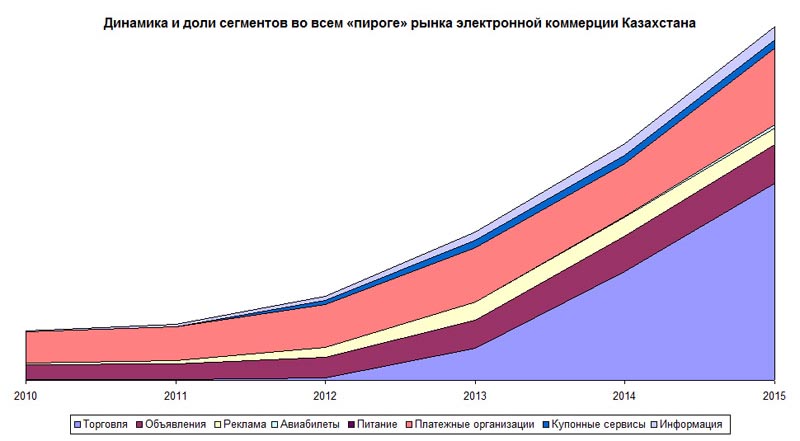

В итоге, авторы вычислили, что налогов участники рынка уплатили в 2014 году около 2,8 млрд тенге, и около 4,2 млрд тенге — в 2015 году. Применив к этим цифрам упомянутый коэффициент налоговой нагрузки, выяснили, что валовая выручка по всему рынку e-commerce Казахстана составила 129 млрд тенге в 2014 году и около 194 млрд тенге в 2015 году. Здесь следует отметить, авторы исследования честно признают, что проанализировать всех участников рынка не получилось — мониторинг сотен и даже тысяч игроков рынка без большой команды статистов просто невозможен. Но динамику рынка, его очертания, горизонт, как говорилось ранее, — вполне. На графике можно увидеть, как росли сегменты рынка, начиная с 2010 года. Очень показательная картинка.

Кстати, обратите внимание на то, что эти цифры довольно близки к прогнозу, который дал Аскар Жумагалиев в 2011 году (1,2 млрд долларов США).

И, конечно, следует назвать основных игроков рынка по итогам 2015 года. Тройка крупнейших игроков в сегменте «Торговля»: Lamoda.kz (в скобках пишем, сколько они заплатили в бюджет — более 1 млрд тенге), Otto-trade.kz (490 млн тенге) и Wildberries.kz (461 млн тенге). В разделе «Объявления» — лидеры ТОО «Колёса» (331 млн тенге) и Hh.kz (120 млн тенге). В разделе «Реклама» — Apexpr.kz и Kaznetmedia.kz (88 млн тенге и 76 млн тенге, соответственно). В разделе «Авиабилеты» — Chocotravel.com с суммой уплаченных налогов в размере 2,7 млн тенге. В разделе «Платежные организации» — с большим отрывом Qiwi.kz (690 млн тенге), а в разделе «Купонные сервисы» — Chocolife.me (58 млн тенге). Ну а самое богатое СМИ в онлайн — Tengrinews.kz (75 млн тенге).