Итоги 2017-го: телеком в Казахстане

Важнейшие события, достижения, доходы отрасли в ушедшем году, перспективы развития отрасли.

К концу 2017 года телекоммуникационная отрасль пришла, раздобрев, — год выдался для отрасли превосходным — доходы растут, экономика выздоравливает. Но прежде чем углубиться в цифры 2017-го, посмотрим на то, с чем отрасль закончила 2016-й. А начался он в противовес — прескверно — первые его месяцы повергли в шок и трепет и игроков рынка, и экспертов: в январе, например, мобильные операторы потеряли без малого 5 млрд тенге доходов только от голосовой связи, в феврале — еще более одного. Волатильность на рынке зашкаливала и продолжалось это вплоть до мая (падение доходов рынка связи за январь–май 2016-го к аналогичному периоду 2015-го составило 2,8%!). Ничего подобного ранее с телекомом не случалось. И это не сценарий «телекоммуникационного апокалипсиса» для какой-нибудь голливудской дешевой поделки, а вполне реальный кейс 2016 года. К тому же, ситуацию усугубляла необходимость безотлагательных инвестиций в развитие 4G, я уже не говорю о необходимости оплатить многомиллиардные суммы за полученные 4G-частоты в казну. В этих условиях операторы приняли соломоново решение: «Теле2 Казахстан», например, объединилась с Altel в виде СП, автоматически получив лицензию на 4G, и избежав расходов на ее приобретение, а «Кселл» и «Beeline Казахстан» решили строить сеть совместно.

Несмотря на ожидания, которые некоторые эксперты связывали со знаковым объединением операций Altel и «Tele2 Казахстан», передела рынка не произошло. «Объединенная компания не потеснила ни „Кселл“, ни „Beeline Казахстан“. С другой стороны, эта стабильность на пользу рынку — операторы вышли из порочного круга ценовой конкуренции. Все понимают, что нужно развиваться, не тратя силы на ненужный демпинг. Сейчас на рынке довольно комфортная ситуация», — комментирует Светлана Черненко, глава представительства компании iKS-Consulting в Казахстане. По ее словам, альянс «Кселл» и «Beeline Казахстан» также оказался успешен, таким образом, можно предположить, что эта история не закончится — слишком интересна оказалась модель сотрудничества. «Как пример, где такое сотрудничество может иметь место — Big Data. И это очень реальные кейсы, за их аналитикой, их использованием — большое будущее. Но, учитывая, что эти данные разбросаны между операторами — игроками рынка, учитывая, что их обработка и с точки зрения компетенций, и с точки зрения стоимости, высоки, я предполагаю, что здесь может возникнуть альянс. Такие модели работают в мире, почему бы они не заработали у нас в Казахстане?», — продолжает эксперт. Возвращаясь к лояльности, замечу, что, во-первых, MNP показало в Казахстане очень скромные результаты, а во-вторых, исследование 4Service, в котором приняли участие 1200 абонентов мобильной связи в 15 областных центрах Казахстана, констатирует ее высокий уровень — 89% абонентов не собираются менять оператора и в целом довольны услугами. По сравнению с аналогичным периодом 2016 года, на 50% выросла доля тех, кто не видит причин для смены оператора.

Но вернемся к цифрам. Весной 2016-го стало ясно, что доходы телекома встали на путь восстановления — медленно, но верно отрасль наверстывала упущенное, выкарабкиваясь из ямы. При этом безусловный хэдлайнер тут — это интернет, именно он является драйвером рынка уже много лет, он и стал в авангарде восстановления. В целом, весь рынок телекома, к которому мы относим услуги междугородной и международной телефонной связи, местной телефонной связи, услуги по передаче данных, услуги интернета, услуги по распространению программ по инфраструктуре кабельной, по сетям беспроводным и через спутник, услуги мобильной связи и услуги телекоммуникационные прочие в 2016-м году составил 677,7 млрд тенге. Это на 1% меньше, чем за 2015 год. Могло быть и хуже. В основе такой ситуации, помимо общей неблагоприятной экономической ситуации — ценовые войны, в которую ввязались все без исключения операторы.

Тренды 2017-го

Тут есть о чем поговорить. Основные тренды посвященной публике известны. Это, разумеется, рост трафика в сетях — доходы от доступа в интернет, как уже отмечалось, остаются флагманом отечественного телекома — основная доля пользователей смартфонов (44%), если опираться на исследование компании 4Service, потребляет более 6 Гб интернета ежемесячно, доля таких пользователей выросла на 14%, по сравнению с прошлым годом. Впрочем, уже заметно, что угол тренда снижается — происходит насыщение рынка (см. график, описывающий динамику доходов от доступа в интернет), но он еще далеко не исчерпан. Кстати, впервые в истории доходы по этому сегменту превысили 20 млрд тенге. Произошло это событие по итогам декабря 2017-го. Второй показатель — мобильная связь — не сдается, продолжая расти, пусть и не такими темпами, как раньше.

Как бальзам на душу операторов еще один важный тренд — продолжающийся рост доли смартфонов. По разным оценкам она составляет от 55 до 60%. И определенно, что будет еще расти. Если опираться на исследование упомянутой компании 4Service, то сегодня 83% всех абонентов операторов мобильной связи пользуются интернетом на своих смартфонах. С другой стороны, среднемесячные расходы подавляющего большинства пользователей мобильной связи (47%) держатся в пределах от 1000 до 2000 тенге. При этом появилась тенденция к сокращению расходов на связь. Светлана Черненко считает, что ситуация не столь трагична: «Ниже потребление базовых услуг уже, наверное, не упадет. Это тот минимум, без которого рынок жить не сможет. Это, так называемая, „голая потребность“».

Еще один тренд — системный — и связан он с упомянутой трансформацией. Операторы пытаются нащупать новые источники доходов, по пути оптимизируя расходы и снижая издержки. Кто-то идет в финансовую историю, кто-то экспериментирует сразу в нескольких направлениях. Несмотря на интересные кейсы, говорить о том, что доходы от этих сервисов сильно заметны в общем доходе операторов, было бы преждевременно. Но очевидно, что тренд этот надолго.

Светлана Черненко видит еще один интересный тренд, помимо тренда на сотрудничество — операторы сделали полный разворот к корпоративным пользователям, которых ранее не воспринимали всерьез. Действительно, потенциал здесь большой.

Деньги: 2017-й — тишь да благодать

Итак, если исключить необъяснимый рост доходов по статье «прочие телекоммуникационные услуги» в июле (18,8 млрд тенге против среднемесячного значения на уровне 9-11 млрд тенге), то последний месяц года оказался первым с точки зрения доходов — отрасль сгенерировала 62,7 млрд тенге. Из 7 сегментов, лишь 2 оказались в минусе — услуги междугородной и международной телефонной связи и услуги по передаче данных. В целом, предприятиями связи Казахстана за январь–декабрь 2017 года оказано услуг на сумму 710,9 млрд тенге против 677,7 млрд тенге, которые отрасль сгенерировала за январь–декабрь 2016-го. Это на 4,9% больше. Если мы выразим этот объем в долларах США, то тут тоже есть что сказать. В 2016 году при средневзвешенном курсе доллара к тенге на уровне 342,16, весь рынок сгенерировал 1,98 млрд долларов. А в 2017 году при средневзвешенном курсе 326 тенге — уже 2,18 млрд. То есть, в долларах рынок вырос на 10%.

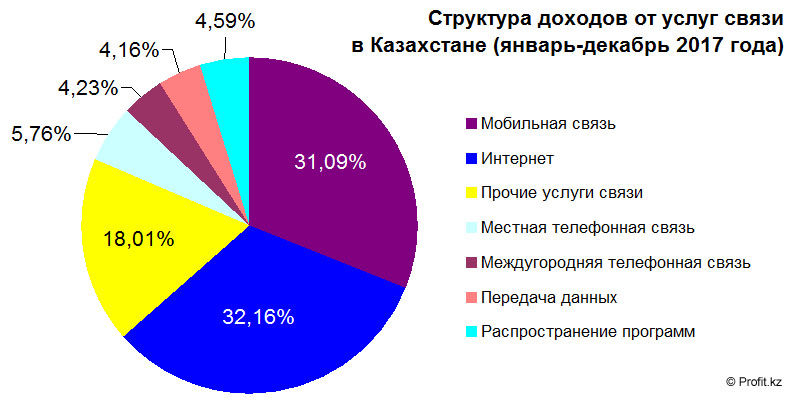

Остановимся на отдельных сегментах подробнее. Доходы от услуг междугородной и международной телефонной связи в январе–декабре 2017 года составили 30 млрд тенге, что на 11,3% меньше объема января-декабря 2016 года; от услуг местной телефонной связи — 40,9 млрд тенге (на 6,5% меньше); от услуг по передаче данных — 29,5 млрд тенге (на 14,1% больше); от интернета — 228,6 млрд тенге (на 10,7% больше); от услуг по распространению программ по инфраструктуре кабельной, по сетям беспроводным и через спутник — 32,7 млрд тенге (на 0,7% больше); от услуг мобильной связи — 223,4 млрд тенге (на 1% меньше); от прочих телекоммуникационных услуг — 128 млрд тенге (на 12,7% больше). Наибольшие доли в общем объеме услуг связи в январе–декабре 2017 года приходятся на интернет (32,16%) и мобильную связь (31,09%). На прочие телекоммуникационные услуги приходится 18,01%. Это и есть «большая тройка», которая концентрирует в себе 81,26% всего рынка телекоммуникаций страны.

В целом, весь рынок телекома в декабре 2017 года составил 62,7 млрд тенге. Это на 2,8% больше, чем в ноябре этого же года.

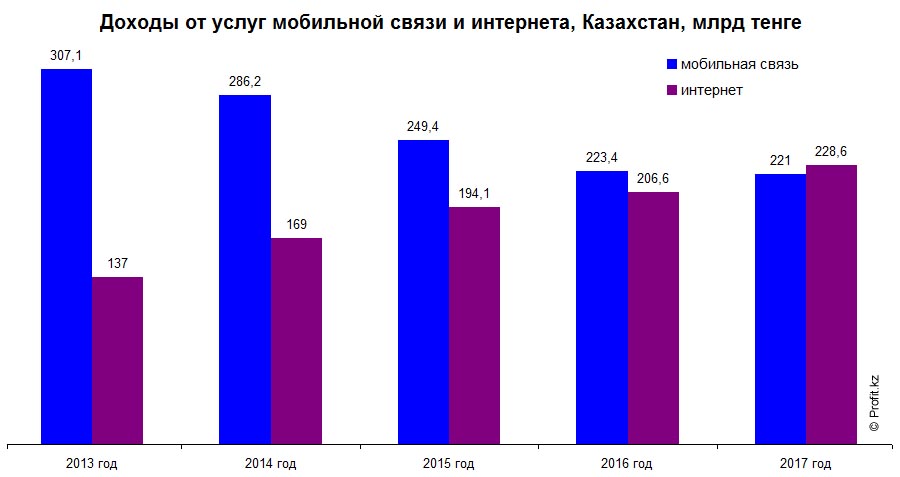

Для того чтобы понимать динамику на горизонте 5 лет в двух наиболее значимых секторах — интернет-услугах и мобильной связи, — мы предлагаем взглянуть на следующий график.

Как мы видим на графике, доходы от интернета на горизонте 5 лет — с 2013 года по 2017-й — выросли почти на 67%, с 137 млрд тенге до 229 млрд. Доходы от мобильной связи показывают отрицательную динамику с 307 млрд в 2013 году до 221 млрд в 2017 году. Это на 39% меньше. Заметно, что параметр стабилизировался — падение завершилось. Есть ощущение, что ближайшие несколько лет он будет стагнировать.

Наконец, цифры, которые отождествляют плотность проникновения классических телекоммуникационных сервисов. По состоянию на декабрь 2017 года число фиксированных телефонных линий в Казахстане составило 3697,3 тыс. единиц (3711,3 тыс. единиц — в ноябре 2017-го, снижение на 0,4%), абонентов сотовой связи — 26473 тыс. единиц (в ноябре — 26326 тыс. единиц, увеличение на 0,05%), абонентов фиксированного интернета — 2597,9 тыс. единиц (2562,4 тыс. единиц в ноябре, увеличение почти на номинальные 0,01%). Как видно, плотность проникновения SIM-карт в Казахстане по итогам декабря 2017-го составила почти 146%. Разумеется, среди экономически-активного населения этот процент будет почти вдвое выше — более 290%.

Итак, как мы видим, по факту темпы роста телекоммуникационной отрасли составили 4,9% — а это на 50% больше того, что по оценке МВФ может принести экономика Казахстана (3,3%).

Доходы операторов связи в Казахстане

На момент публикации материала еще нет информации о том, как закончил 2017-й год «Казахтелеком». Но есть информация о том, как завершил год «Кселл». Будем оперировать тем, что есть.

Чистый объем продаж «Кселл» вырос на 0,1% и составил 147,23 млрд тенге (147 млрд тг — здесь и далее в скобках указаны показатели прошлого периода). Показатель EBITDA, без учета единовременных расходов, снизился на 1,2%, составив 57,3 млрд тенге (58 млрд тг). Рентабельность по EBITDA снизилась до 38,9% (39,4%). Операционная прибыль, без учета единовременных расходов, выросла на 1,3%, составив 34,2 млрд тенге (33,7 млрд тг). Чистая прибыль сократилась на 19,5% процента до 13,4 млрд тенге (16,7 млрд тг). Интересен четвертый квартал оператора, где заметно существенное улучшение ситуации. Например, показатель EBITDA, без учета единовременных расходов, вырос на 11,2% и составил 16,11 млрд тенге (14,5 млрд тг). Рентабельность по EBITDA составила 42,2% (37,9%), а чистая прибыль выросла до 5,17 млрд тенге (1,05 млрд тг).

Для общего понимания как обстоят дела в телекоме — пятерка крупнейших игроков рынка по версии NB500 (рэнкинг 500 крупнейших компаний Казахстана) за 2016 год. На первом месте (20 — здесь и далее в скобках указано место в общем рэнкинге NB500) без неожиданностей — «Казахтелеком», который смог заработать $601,5 млн в 2016 году. На втором (27) с существенным отрывом — «Кселл». Доход оператора в 2016 году составил $429,7 млн. На третьем месте (41) — ТОО «Кар-Тел» («Beeline Казахстан») с доходом не менее $301 млн, на четвертом (65) — ТОО «Мобайл Телеком-Сервис» («Tele2 Казахстан) с доходом около $189 млн. А замыкает пятерку гигантов — АО «Транстелеком» с доходом $140,3 млн.

Акции телекома

Предлагаю взглянуть на акции «Казахтелекома» и «Кселл».

2017 год акции «Казахтелекома», входящие, кстати, в категорию «Премиум» на KASE, начали на отметке примерно 14500 тенге за бумагу. И большую часть 2017-го, точнее, почти 8 его месяцев, они провели во флете — 15500-18000 тенге. Но в августе вышли из него вверх и в ноябре достигли 25000 тенге. Таким образом, с начала года бумага телекоммуникационного гиганта стала дороже примерно на 72%.

Акции «Кселл», входящие также в категорию «Премиум» на KASE, начали 2017 год на отметке 1100 тенге, а к концу года достигли отметки 1770 тенге. Таким образом, рост составил примерно 61%.

Вывод: рынку акции операторов интересны — фактически этот рост транслирует оптимизм, который сложился по отношению к телекоммуникационному сектору. И здесь нам не получится дистанцироваться от ситуации вокруг «Казахтелекома» и «Кселл». По словам инвестиционного аналитика АО «Фридом Финанс» Данияра Оразбаева, вероятность выкупа со стороны «Казахтелекома» является довольно высокой, так как оператор уже владеет 51% акции СП Altel и «Tele2 Казахстан» и имеет планы выкупить оставшуюся долю. «Тем самым „Казахтелеком“, скорее всего, захочет занять бОльшую часть рынка мобильной связи через покупку „Кселл“. Если выкуп все-таки состоится, то у „Казахтелекома“ будет пространство для увеличения стоимости мобильного оператора через увеличение тарифов при меньшей конкуренции и снижении себестоимости, а также прочих расходов при синергии», — продолжает он. Все эти слухи, как считает инвестиционный аналитик АО «Фридом Финанс», подогревают цену на рынке, так как, вероятнее всего, будет премия за контрольный пакет акций. Кроме того, после консолидации 62% абонентской базы мобильной связи вокруг «Казахтелекома», рынок ожидает улучшение финансовых показателей «Кселла».

Чуть позже мы получили дополнительные комментарии «Фридом Финанс»: «Мы видим потенциал роста стоимости „Кселл“ уже в среднесрочной перспективе: как на операционном уровне — в дальнейшем увеличении доходов от передачи данных в сетях 4G, радикальном сокращении затрат на операционную деятельность и повышении эффективности тарифной политики, так и на стратегическом — в возможной смене контролирующего акционера и приобретении компанией новых синергий для бизнеса».

И пока готовился этот материал, ситуация развилась до довольно зрелого состояния — «Казахтелеком» подал ходатайство в Комитет по регулированию естественных монополий, защите конкуренции и прав потребителей РК о покупке 75% акций «Кселл». Напомним, ранее основной акционер «Кселл», Telia Company, заявлял о планах по продаже своей доли акций казахстанского оператора сотовой связи. По данным на 1 января текущего года 60,4% акционерного капитала Кселл принадлежало Telia Company, 14,6% — Turkcell, около 10% — Фридом Финанс и 16% — прочим институциональным и частным инвесторам. Наиболее вероятно, что Казахтелеком намерен приобрести доли Telia Company и Turkcell, представляющие 75% акционерного капитала Кселл, сообщает Halyk Finance. В Halyk Finance отмечают высокую вероятность одобрения антимонопольным комитетом данного соглашения, несмотря на то, что сделка позволит занять «Казахтелекому» доминирующее положение в мобильном сегменте.

«По данным на конец 2016 года казахстанский рынок мобильной связи был разделен между „Кселл“, „Beeline Казахстан“ и СП „Теле2 Казахстан“ и Altel в пропорции 39,2%, 35,5% и 25,3%, соответственно. В случае предполагаемой сделки между „Казахтелекомом“ и „Кселл“, предположив, что „Beeline Казахстан“ будет сохранять долю рынка, занимаемую в 2016-м, доля рынка „Казахтелекома“ может достигнуть 64,5%. Учитывая специфику телекоммуникационного сектора, олигополия может являться нормой», — продолжают в Halyk Finance. Кстати, возвращаясь к рейтингу NB500, следует добавить, что в случае одобрения поглощения «Кселл» «Казахтелекомом» со стороны Комитета по регулированию естественных монополий, защите конкуренции и прав потребителей РК, будет создана суперкомпания, под зонтиком которой будет находиться три мобильных оператора, а ежегодный ее доход составит около 1,22 млрд . $ В этом случае объединенная компания займет 15-е место в общем рэнкинге NB500, опередив «СНПС-Актобемунайгаз», BI Group и Kaspi Bank.

Глава представительства компании iKS-Consulting считает, что если поглощение и произойдет, то смена владельца состоится без потрясений: «Это в интересах акционеров — провести бесшовную смену владельцев компании с минимальным ущербом для нее. Резкие движения никто делать не будет, в этом я уверена. Я не думаю, что придут акционеры, которые решатся перекраивать наш рынок. Это хороший бизнес, у него интересные перспективы, зачем его ломать?».

Таким образом, новая реальность в телекоме Казахстана означает олигополию. Все эти шаги, на мой взгляд, направлены на то, чтобы провести успешное SPO, и в меньшей степени повлекут за собой кардинальный рост доходов оператора. «Принимая во внимание стратегические планы „Казахтелекома“ по наращиванию присутствия в перспективных сегментах рынка, сохраняя при этом доминирующее положение на рынках фиксированного интернета (72%) и телефонии (93,3%), мы считаем, что основные источники дохода компании имеют ограниченный потенциал, в то время как наращивание присутствия в направлениях, имеющих запас роста, не окажет существенного эффекта на доходы в ближайшей перспективе», — подтверждает Андрей Кожакару из Halyk Finance.

2018 год в телекоме Казахстана

Несмотря на то, что предстоящее поглощение «Кселл» затмевает все вокруг и ставит новые вопросы для отрасли, мы попытаемся абстрагироваться. По мнению Светланы Черненко, 2018-й все еще имеет потенциал пройти под знаком сотрудничества операторов: «Может, это слишком громко и тенденциозно, но тут есть логика». Эксперт считает, что операторы продолжат выводить на рынок новые сервисы, экспериментировать с ними. «Это будет менять в принципе модель получения доходов операторов — от минут и мегабайтов к каким-то более сложным производным показателям — это может быть трафик, лидогенерация и так далее. Операторы будут зарабатывать и на своей абонентской базе. И это не надуманные теоретические модели — они вполне рабочие, более того, уже имеют место быть в Казахстане», — замечает она.

Какие еще тренды видит глава представительства компании iKS-Consulting? В списке и виртуализация, и аутосорсинг — телеком все больше будет уходить в облако. И хайповые — VR и AI, правда, тут есть много вопросов. «Очевидно, что операторы будут „щупать“ и виртуальную реальность, и искусственный интеллект. Но каким образом они будут использовать эти технологии в реальном бизнесе — пока непонятно. Нужно заметить, что и в мире таких кейсов еще нет. И, конечно, это идея телеком-супермаркета, которая мне очень сильно импонирует, и я считаю, что она окажет очень сильное влияние на формирование новой парадигмы для отрасли», — резюмирует она.

После спокойного и сонного 2017-го, текущий год может быть весьма интересным — впереди много новостей. Кстати, 2018-й для телекома станет еще и юбилейным — отрасль будет отмечать 20-летие появление мобильной связи стандарта GSM в Казахстане. Стандарта, который уничтожил всех конкурентов и занял доминирующее положение…