Интернет-банкинг 2013, или Один в банке днем шесть лет спустя

Обзор систем интернет-банкинга казахстанских банков: все, что вы хотели знать об интернет-банкинге в Казахстане, но не знали у кого спросить.

В конце 2007 года для газеты «Деловой Казахстан» я делал обзор интернет-банкинга казахстанских БВУ. На тот период только 8 из более 30 банков предоставляли данную услугу, и можно было сделать вывод, что кроме «Казкома», «Народного банка» и БТА Банка (тогда еще «Банк ТуранАлем»), остальные не рассматривали интернет-банкинг (ИБ) для физических лиц как серьезный бизнес, способный приносить доход. Однако время не стоит на месте, и за последние годы мы наблюдали существенные изменения в мировой экономике, повлиявшие в том числе и на банковскую деятельность — это и мировой финансовый кризис, и появление новых устройств типа планшетов, и значительное увеличение числа пользователей интернетом и т.д.

В конце 2007 года для газеты «Деловой Казахстан» я делал обзор интернет-банкинга казахстанских БВУ. На тот период только 8 из более 30 банков предоставляли данную услугу, и можно было сделать вывод, что кроме «Казкома», «Народного банка» и БТА Банка (тогда еще «Банк ТуранАлем»), остальные не рассматривали интернет-банкинг (ИБ) для физических лиц как серьезный бизнес, способный приносить доход. Однако время не стоит на месте, и за последние годы мы наблюдали существенные изменения в мировой экономике, повлиявшие в том числе и на банковскую деятельность — это и мировой финансовый кризис, и появление новых устройств типа планшетов, и значительное увеличение числа пользователей интернетом и т.д.

И здесь возникает вопрос: а как повлияли вышеперечисленные явления на интернет-банкинг в Казахстане? Что изменилось за эти 6 лет? Давайте попробуем разобраться. Должен признаться, сначала я планировал сделать небольшой обзор, не изобилующий фактами, данными и цифрами, но в итоге получился монстр, который потребовал уйму времени и сил. Надеюсь, вам будет интересно ознакомиться с материалом, тем более, что интернет-банкинг — это один из важнейших элементов электронной коммерции.

Прежде всего нужно отметить, что в Казахстане работают 38 банков второго уровня, из них услугу интернет-банкинга для физических лиц предоставляют 18! За 6 лет количество банков, предоставляющих данный сервис, увеличилось более чем в 2 раза (хотя такой крупный банк, как Цесна банк, до сих пор не внедрил интернет-банкинг), в то время как число интернет-пользователей выросло приблизительно в 10 раз (по разным данным, в Казахстане сейчас насчитывается от 5 до 9 млн интернет-пользователей). Правда, кое у кого наличие интернет-банкинга можно признать лишь условно, но в целом банки стремятся идти в ногу со временем и думают о потребностях своих клиентов. Но тоже с оговоркой. Почему? Постараюсь ответить на поставленный мною же вопрос. Я думаю, вам будет интересно узнать, какие услуги внутри системы ИБ предоставляют банки, насколько ими удобно пользоваться, как работает служба поддержки, думают ли они о том, как будет развиваться исследуемая сфера в ближайшие годы.

Часть 1. Обзор интернет-банкинга в Казахстане

Ну а теперь давайте, наконец, взглянем, кто имеет в своем арсенале интернет-банкинг (сразу оговоримся, что все приведенные в материале данные актуальны на начало июля 2013 года — подготовка материала заняла значительное время). Таблица 1 показывает основные характеристики системы: способы регистрации, методы шифрования, наличие демоверсии, абонентскую плату и т.д. На основании этих данных мы попробуем проанализировать, насколько удобно пользоваться интернет-банкингом в самом начале работы с системой: легко ли зарегистрироваться и восстановить логин/пароль, работает ли ИБ на разных платформах/браузерах и т.д. Информацию мы собрали с официальных сайтов банков, а чего не смогли найти — попросили подготовить банковских специалистов. Только три банка — BankPozitiv, ForteBank и Bank RBK — отказались предоставить информацию. Если в первом сослались на отпускной сезон некоторых сотрудников, во втором ответили, что их ИБ больше предназначен для юридических лиц (хотя на сайте банка описаны условия сервиса Internet Banking), то в последнем просто проигнорировали наш запрос. Как будут относиться эти банки к вам как клиентам — решайте сами. Даже банк Kassa Nova, который только собирается запускать ИБ, и тот не преминул воспользоваться возможностью рассказать о планах своим клиентам, как существующим, так и потенциальным.

Если вам, уважаемые читатели, удалось просмотреть полностью эту огромную таблицу, то — во-первых, я искренне за вас рад, потому что информация собрана весьма занимательная, и во-вторых, вы уже можете сделать некоторые выводы.

Что первое бросается в глаза: к услуге интернет-банкинг «по умолчанию» можно подключиться в Казкоме, в АТФБанке и в kaspi. В этих банках достаточно ввести номер вашей карты или номер телефона, указанного в договоре на другие банковские услуги, и вы можете смело регистрироваться в системе ИБ. В банках БТА, Сбербанк и в Народном процедура чуть сложнее: перед регистрацией необходимо воспользоваться банкоматом (см. таблицу) или позвонить в call-центр. В любом случае, вам не нужно специально идти в отделение или филиал, чтобы заключить отдельный договор на данную услугу.

На мой взгляд, удобство пользования системой интернет-банкинга измеряется в первую очередь доступностью онлайн-процедур в решении разного рода проблем. Чем меньше банкинг привязан к офлайновым действиям — тем лучше. Далее следует простота доступа к системе: удобство авторизации, смена/восстановление логина/пароля. Практически у всех банков система авторизации стандартная: логин-пароль, у некоторых требуется ввести специальный пин-код или сгенерированный код (капча). В целях безопасности пароль необходимо менять через определенный период времени.

Что касается восстановления пароля, для пользователя самый оптимальный вариант — через веб-сайт. Однако в Альянсе требуется перевыпуск интернет-ПИНа, в Альфа, Нурбанке и в Евразийском — обратиться в отделение. Я понимаю, что безопасность данных клиентов — штука достаточно серьезная, но вот нужно ли ее решать за счет «замороченных» процедур для клиента? Но если вы забыли свой логин, я не советую вам оказаться клиентом Народного банка или KZI, в которых восстановление логина невозможно. Онлайн-процедуру предлагают лишь kaspi, Казком и частично Темiрбанк. В остальных случаях вам нужно звонить в контакт-центр или службу поддержки или идти в отделение.

Если же вы никогда не пользовались услугами интернет-банкинга, и вы не спешите сразу становиться пользователем, то вам на помощь должна прийти демо-версия: посмотреть на доступные счета, понять как работают банковские услуги в системе и т.д. Однако, только у БТА, Альянса и BankPozitiv есть демо-версия системы ИБ. У Нурбанка демо-версия не работает, а то, что HSBC называет демо-версией, на самом деле является презентацией системы, в которой ничего самостоятельно «пощупать» нельзя. Кстати, даже презентация позволит составить впечатление, как работать с интернет-банкингом.

Вопрос о стоимости подключения и абонентской плате за пользование ИБ, слава Богу, не стоит. За исключением старой версии БЦК только Нурбанк взимает плату.

Как известно, пользоваться системой интернет-банкинга можно в том случае, если вы являетесь держателем карточки банка (кроме KZI, который не является эмитентом платежных карт). Текущего либо сберегательного счета недостаточно — без ЭЦП вы не можете ими оперировать. Далее мы спросили банки о том, подключена ли возможность пользования интернет-банкингом по умолчанию. Уже из первой строки можно понять, что далеко не у всех. Как вы помните, в ряде банков необходимо обращаться в банк, подписывать договор пользования. Поэтому при выборе банка тем клиентам, которые предполагают активное использование интернет-банкинга, напомним, нужно сразу подписать этот договор или выбрать банк, более дружественный в данном отношении.

У вас может возникнуть вопрос: зачем нужна опция отключения системы ИБ на определенное время. Логика простая: например, если вы планируете надолго оказаться вне зоны доступа к интернету, то я бы вам рекомендовал отключить систему до времени возвращения. Чтобы это сделать, в лучшем случае вам понадобиться обратиться в контакт-центр. В худшем... видимо пока серьезных случаев несанкционированного входа в систему не случалось.

Отмечу, что системы работают под всеми существующими операционными системами и более-менее поддерживают все существующие браузеры. Особняком стоит система интернет-банкинга у HSBC — у них официально поддерживаемый браузер Microsoft Internet Explorer. Прежде, чем сделать выводы, я бы хотел обратить внимание вот на что. Про сборе материала я скачивал руководство пользователя, смотрел презентацию системы и обнаружил, что демонстрационные материалы описывают процедуры подключения на примере браузера Internet Explorer, например в Халыке, Сбербанке, АТФ.

Известно, что MS IE уже не является самым популярным браузером. Рейтинговая система Zero.kz предоставляет статистику Казнета по нескольким показателям, в том числе по самым популярным браузерам: первую четверку составляют Chrome, Safari, Opera и Firefox. Internet Explorer 10 держит 2,7%, а MS IE 8 — только 2%. «Многие системы интернет-банкинга куплены довольно давно, — поясняет столь странную привязанность к браузеру от Microsoft директор по развитию бизнеса мультибрендового портала для управления личными финансами Myth.kz Константин Пак. — Поэтому инструкции и написаны для MS IE».

Раз речь зашла о браузерах, то следом вспоминаешь о смартфонах и планшетах: открывается ли система на мобильных устройствах? Нет, через браузер в планшете можно открыть сайт интернет-банкинга, но как насчет приложения для популярных платформ iOS или Android? Kassa Nova, БЦК пишут о наличии приложений, но я не смог найти ни одной ссылки на них. Евразийский банк создал облегченную версию ИБ для мобильных устройств. По мнению некоторых экспертов, рынок смартфонов в Казахстане в 2013 году достигнет 1,6 миллиона единиц, про планшеты тоже можно сказать, что они постепенно вытесняют ПК и могут существенно подвинуть рынок ноутбуков. Так, под данным IDC мировые продажи планшетов в январе-марте 2013 года составили 49,2 миллионов штук, в то время как продажи ПК снижаются. Впрочем, тот же мобильный банкинг или финансовые приложения для мобильных устройств — отдельная широчайшая тема для разговора.

«Банки не думают о подрастающем поколении — тех, для кого iPhone или Samsung Galaxy Tab — совершенно очевидные вещи, как ПК 10-15 лет назад. Эти молодые люди растут на подобных игрушках. Они даже умудряются набирать школьные доклады на смартфоне. Очевидно, когда они вырастут (а это наступит очень скоро), то захотят и банковские продукты на своих любимых гаджетах». Эти слова произнес Станислав Сяткин, тогда еще директор Департамента процессингового центра Альянс Банка. Что ж, если об этом говорит банковский специалист, то приговор должен быть безжалостным: банки живут прошлым, вероятно, они думают о том, чтобы стать более технологичными, но очевидных действий нет. Напрашивается вывод, что основной клиент банка — человек, редко пользующийся карточкой и интернет-банкингом (дальнейшие сведения только подтверждают допущение). Также отметим, что не у всех банков система ИБ имеет казахскоязычный интерфейс (перечислять не буду — смотрите таблицу).

И наконец, если вам вдруг понадобится позвонить в банк по вопросу, связанному с интернет-банкингом, то большинство банковских контакт-центров работает круглосуточно. Так, по крайней мере, они заявляют. На самом деле попробуйте позвонить после 20:00, — уверяю вас, дозвониться будет непросто. И, к сожалению, новые виды связи взяли на вооружение единицы. Я говорю про «скайп». Если вам потребуется позвонить из-за рубежа, такой популярный вид связи будет недоступен. Банки, как известно, консервативны...

Интернет-банкинг без банка

Кстати, параллельно развиваются сервисы сторонних, небанковских разработчиков, которые представляют собой некие агрегаторы банковских и прочих финансовых услуг. Например, есть такие сайты как handypay.kz, mypay.kz или myth.kz. Handypay и MyPay предлагают пользователям мобильных телефонов систему платежей, с помощью которых можно оплачивать услуги сотовой связи, интернета, телевидения, коммунальные услуги, налоги и прочее. А вот myth.kz представляет собой независимую от банков платформу управления личными финансами, имеются и приложения для мобильных устройств. Вы не привязаны к одному банку, более того, в рамках одной учетной записи вы можете пользоваться платежными картами разных банков, можете купить страховку у разных страховых компаний.

Часть 2. Интернет-банкинг в цифрах

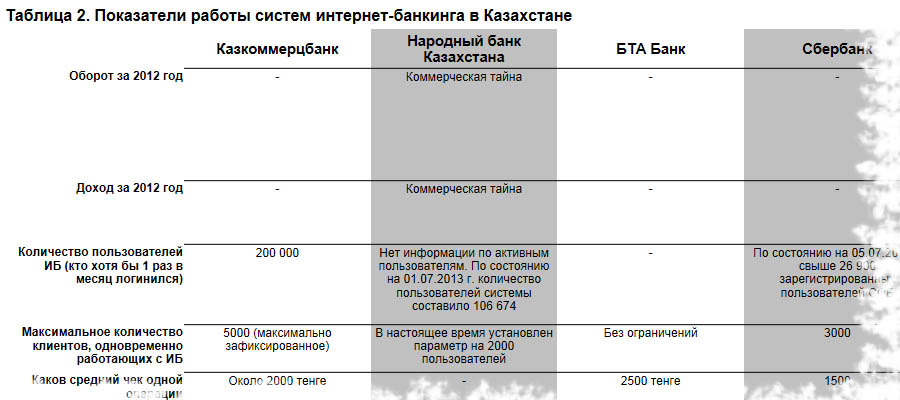

А теперь давайте рассмотрим еще одну таблицу. Что-то вроде показателей хозяйственной деятельности банков в области интернет-банкинга.

Поделиться показателями и информацией о прибылях ИБ банки не захотели, кроме БЦК, Евразийского и АТФБанка. Особенно порадовал Альянс Банк: нам с гордостью сообщили, что доходы и средний чек в их интернет-банкинге выросли по сравнению с прошлым годом, но цифры сообщить поскромничали. «Банки являются акционерным обществом, а значит, информация о доходах и прибылях по интернет-банкингу тоже должна быть открытой», — считает Константин Пак.

Что касается количества клиентов интернет-банкинга, то неожиданно в лидеры выбился kaspi bank (300 000 пользователей, которые хотя бы 1 раз в месяц заходят в ИБ), который активно привлекает клиентов пользоваться ИБ. Однозначный лидер прошлых лет — Казком (200 000 пользователей). Однако, учитывая, что к началу 2013 года в обращении находилось около 1 миллиона 330 тысяч карточек, эмитированных банком, приблизительно 15% (не будем забывать, что мы исследуем только сегмент физических лиц) пользуются услугами «Хоумбанка». Подозреваю, в других банках соотношение и того меньше. К слову, в той же системе myth.kz уже более 15 000 активных пользователей в месяц, что больше чем у многих банков — иногда небольшие провайдеры услуг бывают оперативнее и универсальнее, чем крупные неповоротливые консервативные учреждения.

Соответственно, средний чек операции и соотношение операций через интернет-банкинг к операциям в филиалах и отделениях четко показывает, что основной поток идет пока через последние. В среднем по банкам чек составляет менее 5000 тенге, и можно предположить, что львиная доля платежей — пополнение баланса сотовых телефонов и коммунальные платежи. В БЦК сумма чека на порядок выше, а в Евразийском сообщили, что средний чек — 42000 тенге. А вот, например, тот же kaspi bank внедрил весьма интересную процедуру — они отказались принимать в кассах коммунальные платежи и оплату сотового телефона — только через интернет-банкинг. Вот как объясняет высокую сумму среднего чека в Евразийском банке Герман Тишендорф, управляющий директор банка, курирующий направление ИТ: «Если посмотреть на рынок — казахстанцы сейчас активно осваивают мобильные услуги. Гораздо быстрее, чем это было в России и даже в Европе. Это дает банку возможности и преимущества. Сейчас у нас большой коэффициент роста и большой потенциал развития. Что касается цифр — в день зарплаты сразу проходит 5-7 тысяч транзакций. Люди начинают снимать деньги, погашать кредиты, класть деньги на депозиты. Еще где-то 60 процентов от числа клиентов, использующих мобильный банкинг, регулярно смотрят, что происходит со счетом. Средний чек одной операции — 42000 тенге. Отметим, что случаев мошенничества при использовании системы интернет-банкинга в Евразийском банке не зафиксировано».

Теперь давайте проанализируем соотношение операций через интернет-банкинг к операциям в филиалах и отделениях. Если я правильно понял, только в Казкоме общее количество транзакций в «Хоумбанке» превысило количество в филиалах. У остальных — в пределах 10-15%. А теперь представьте, сколько денег требуется, чтобы открыть отделение, нанять и обучить персонал, наладить инфраструктуру и т.д. И во сколько обойдется стоимость одной операции по сравнению с затратами на онлайн-транзакцию. Я не утверждаю, что банкам нужно сворачивать работу отделений. Однако, помнится, как в докризисные времена некоторые крупные банки внедряли в жизнь стратегию «ближайшее отделение в пределах 100 метров». Привлекать клиентов пользоваться интернет-банкингом — задача серьезная и не менее сложная, чем привлечь человека открыть депозит или взять кредит. «Львиная доля держателей карточек пользуется ею 1-2 раза в месяц — когда зарплату начисляют. Люди просто снимают деньги, предпочитая наличные, а не эфемерные электронные деньги», — рассказывает Станислав Сяткин из Альянс Банка. Здравый смысл подсказывает, что делать эту работу нужно среди держателей карточек, особенно по зарплатным проектам.

Вот только выдержит ли система такое количество пользователей онлайн? Банки заявляют, что процент аптайма, т.е. когда система доступна и работает исправно, приближается к 100%. На самом ли деле это так? Например, в одном банке сервер, на котором размещалась система интернет-банкинга, представлял из себя обычный ПК, который стоял где-то в комнате у сисадминов. «Число потенциальных пользователей, которых может обслужить система — это уже мощность. Для некоторого числа пользователей достаточно и обычного ПК, — считает независимый эксперт Денис Щепин. — Поэтому судить по используемому оборудованию о способности системы выдерживать нагрузки достоверно нельзя».

С другой стороны, отчеты, которые составляет Владимир Туреханов по казахстанскому хостингу, показывают, что 100% аптайм не показывает ни один хостер. «Обращаю внимание, что мой обзор сделан по коммерческим хостерам, — отмечает В. Туреханов, вице-президент ОЮЛ „Интернет Ассоциация Казахстана“. — Банки же, чаще всего, размещают свои сервера у себя на площадке. Можно, в принципе, сделать отдельный отчет по доступности интернет-банкинга, но это уже отдельный разговор». По его же мнению, термин Uptime (аптайм) здесь не совсем уместен. Uptime — это время непрерывной работы системы (например, в июне один из хостеров показал стопроцентную доступность). Однако система может работать непрерывно, а доступа к ней извне в это время может и не быть. Поэтому Владимир считает, что лучше использовать термин availability (доступность). Согласен с такой постановкой вопроса и Денис Щепин: «Обычная практика, когда плановое обслуживание системы не считается простоем. В этом случае если аварии в отчетный период отсутствовали, можно говорить о 100% доступности системы».

Часть 3. Интернет-банкинг: услуги онлайн

Обсуждение банковских услуг в интернете чаще всего сводится к жалобам пользователей на те или иные недостатки работы банков. Особенно часто приходится слышать жалобы о часовых очередях в отделениях. Если не забыли, обзор называется «Один в банке днем» — кто не мечтал прийти в банк в рабочее время и за считанные минуты решить все вопросы? В идеале вопрос времени должен решать интернет-банкинг: клиент и банк один на один друг с другом, никто не мешает, менеджер всегда на месте, клиент контролирует свои финансы и в курсе всех платежей и задолженностей.

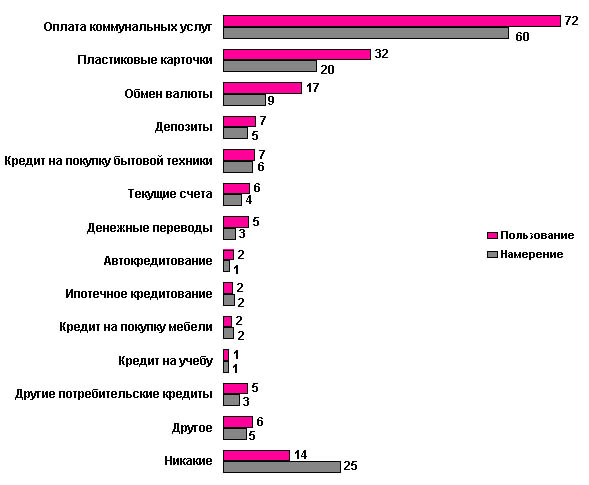

Согласно данным исследования рынка банковских услуг TNS Central Asia (правда, за 2007 год, но будем считать, что данные сопоставимы с сегодняшними реалиями), наиболее популярные услуги у населения следующие:

Вот и получается, что идеальный интернет-банкинг должен выполнять функцию отделения банка (и даже более того), только в автоматическом режиме.

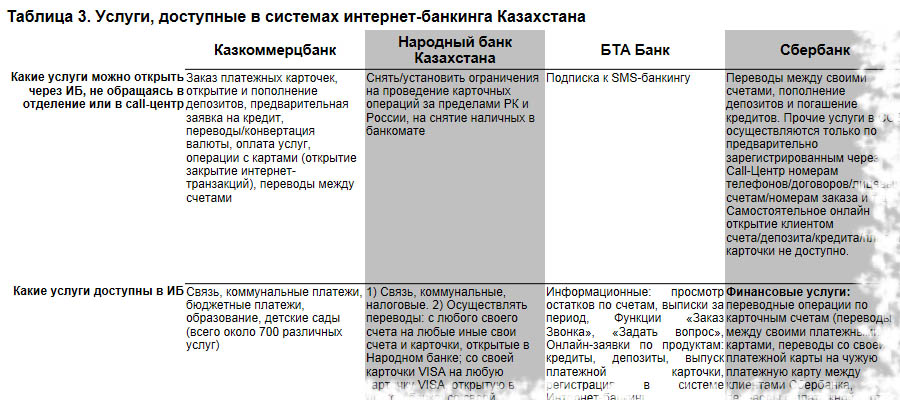

Если рассматривать услуги, доступные внутри системы интернет-банкинга у каждого банка, то возможность просматривать свои счета и операции по ним присутствуют у всех. То же самое касается и самых распространенных операций вроде оплаты коммунальных счетов, связи, кабельного ТВ и т.д., причем эти услуги доступны круглосуточно. Переводы между своими счетами или счетами разных клиентов внутри одного банка наличествуют также у всех, но немногие предлагают переводы, например, с карты одного банка на карту другого.

Наиболее прогрессивные банки предлагают открыть депозит, отправить заявку на кредит, оформить страховку посредством онлайн. Впрочем, операции по депозитам или кредитам доступны только в рабочее время, поскольку эти функции связаны с т.н. опер-днем, который обычно закрывается в 18:00.

Кроме того, для многих операций требуется наличие электронной цифровой подписи (ЭЦП). И каждый банк теоретически может выпускать собственную ЭЦП, что крайне усложняет задачу тем продвинутым пользователям, которые прибегают к услугам интернет-банкинга разных банков. Уже давно идут разговоры о внедрении ЭЦП от eGOV, однако воз и ныне там: существенных сдвигов простой клиент не видит. Хотя те же myth.kz уже реализовали поддержку электронной подписи государственного образца. «Активное взаимодействие системы электронного правительства с банками сегодня происходит в двух направлениях: при оплате услуг — от штрафов до различных документов и пошлин, и подтверждении лицевых счетов заявителей. Конечно, любая оплата услуг без очередей удобна», — считает Герман Тишендорф.

В чем же проблема? По мнению Владимира Туреханова, проблематика шире: «Вопрос надо ставить не о внедрении ЭЦП от НУЦ (Национального удостоверяющего центра) в какие-либо продукты, а о полноценном использовании системы УЦ (удостоверяющих центров). Внедрить ЭЦП от НУЦ (или любого другого УЦ) в текущий продукт БВУ — не проблема. Это может для себя решить каждый БВУ сам. Здесь все зависит от воли и желания БВУ. Проблема же в том, что те несколько УЦ, которые сейчас есть в РК (НУЦ, КЦМР, Казком и, возможно, другие), не имеют друг с другом соединений через корневой УЦ, как это предполагалось при создании системы ЭЦП и УЦ. Что это даст? То, что получив ЭЦП в Казкоме, человек сможет пользоваться услугами электронного правительства и, наоборот, получив ЭЦП в НУЦ (записав на удостоверение личности), сможет попасть в Хоумбанк с этой ЭЦП. Людям не нужно будет иметь несколько ЭЦП! Мы же подписываем бумажные документы одной подписью, почему же электронных цифровых подписей у нас должно быть много? Сейчас для доступа на портал электронного правительства — одна ЭЦП, для доступа в Хоумбанк — другая. И эта проблема действительно существует без видимых сдвигов уже несколько лет. Вот ее-то и надо решать».

А между тем, если взглянуть на сервис по сравнению поисковых запросов в Google под названием Googlefight, то по запросу «онлайн банкинг» поисковик выдает 123 000 000 результатов. Это не так уж и мало, можно предположить, что число интересующихся будет расти. Например, исследование компании Maritz Research показало, что в Великобритании 80% клиентов банков пользуются интернет-банкингом как минимум 1-2 раза в квартал, в то время как в отделения банков ходят только 72% клиентов за тот же период времени.

Что можно сказать в заключение? То, что количество банков, предоставляющих услуги онлайн-банкинга, за 6 лет значительно выросло — это замечательно. Расширяется список услуг, доступных через интернет. Количество пользователей тоже растет (см. обзор за 2007 год). Однако существуют и проблемы: в первую очередь удобство пользования.

Но главный вывод еще стоит сделать: является ли интернет-банкинг для банков важным стратегическим направлением, за которым будущее, или же второстепенной задачей, так сказать важным, но не приоритетным дополнением к существующему набору услуг? Все же в банках прекрасно понимают, что интернет-банкинг «создает максимальные условия для удобства клиентов» (процитируем специалистов АТФБанка о том, как они видят ИБ внутри общей стратегии развития банка). Очевидно, пишут они, что интернет-банкинг может быть для клиента «банком в компьютере», когда необходимые ему операции он может производить, не выходя из дома или офиса. Мы настоятельно рекомендуем прочесть ответы банков на наш вопрос, что для них интернет-банкинг (самая последняя строка третьей таблицы), и сравнить с тем, что происходит на деле.

Во время работы над обзором пришла идея составлять ежегодный рейтинг интернет-банкинга с участием ведущих экспертов отрасли. Попробуем в следующем году это сделать, а нынешний материал можно считать подготовкой к работе.

Комментарии