ЦОДы: тренды в мире и в Казахстане

Эксперты утверждают, что этап недоверия к коммерческим центрам обработки данных и облачным сервисам в Казахстане преодолен. Мы попытались понять, как они видят этот рынок и когда ожидают его «взрыв».

Сегодня мировые тренды говорят о том, что основное количество центров обработки данных сконцентрировано в корпоративном сегменте, но с 2030 года ситуация начнет кардинально меняться в пользу коммерческих дата-центров. Сейчас же этот рынок фактически находится в нижней точке старта, и вот-вот он, по мнению Светланы Черненко, главы представительства iKS-Consulting в Казахстане, начнет менять структуру. «Сегодня лишь 20% физической инфраструктуры вынесено за пределы периметра. Более того, в Казахстане низкая конкуренция практически во всех отраслях. Поэтому, как это ни парадоксально звучит, цифровизация и внедрение новых процессов не всегда рассматриваются как фактор конкурентного преимущества. Думаю, что программа „Цифровой Казахстан“ способна поменять эту парадигму, стать ключевым драйвером для развития сектора центров обработки данных», — считает она.

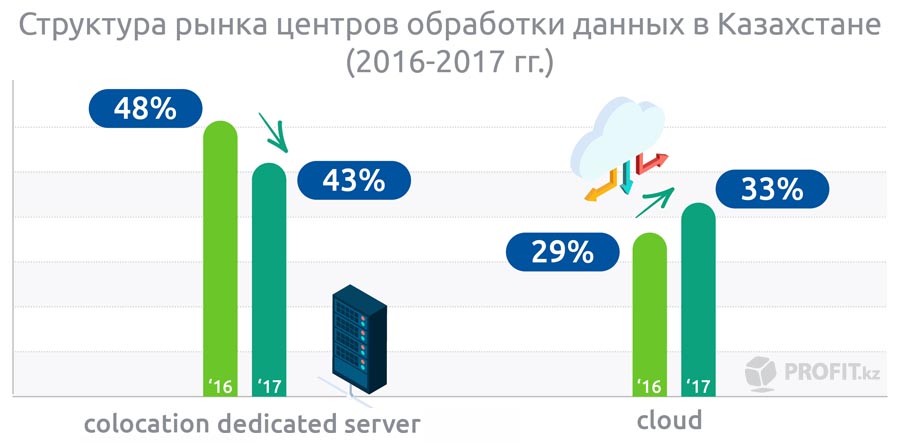

Рынок центров обработки данных в Казахстане в iKS-Consulting оценивают примерно в 6 млрд тенге (18,1 млн $). Динамика довольно хорошая — темпы двузначные (в 2016 году объем рынка вырос на 21%, а в 2017-м — на 16%). Заметны и изменения в его структуре. Еще в 2016 году на долю бизнес-моделей «colocation» и «dedicated server» приходилось 48%, а на облачные — 29%, то в 2017 году, соответственно, 43% и 33%. Утилизация мощностей в центрах обработки данных в Казахстане составляет 67% (всего в коммерческих ЦОДах страны установлено около 1000 стоек).

Текущая ситуация на предприятиях Казахстана такова: порядка 67% опрошенных в рамках исследования iKS-Consulting используют необлачную инфраструктуру на собственной площадке, 13% развернули облака на собственной площадке, 11% используют необлачную структуру в коммерческих ЦОДах, наконец, лишь 4% пользуются частными облаками в коммерческих дата-центрах. Данные показывают, что ситуация эволюционирует — если в 2015 году в компаниях в 28% случаев не было сформировано отношение к облакам, то в 2016-м таковых стало существенно меньше — 15%. Хорошая динамика заметна и в выборках «скорее привлекательны» (+3%) и «очень привлекательны» (+4%).

В качестве стимулирующих факторов спроса на услуги коммерческих ЦОДов эксперты называют цифровизацию и рост объема генерируемых данных; осознание преимуществ, которые несут облачные технологии; совершенствование систем продаж услуг коммерческими дата-центрами, например, создание порталов самообслуживания; рост доверия к коммерческим ЦОДам. Есть и сдерживающие факторы. Например, желание ИТ-руководителей контролировать бюджеты, низкая вовлеченность руководителей в процесс трансформации и цифровизации. Наконец, на облака просто пока не сформировалась «мода». Да и низкая конкуренция, которая уже упоминалась ранее, не особо способствует цифровизации — зачем, если все есть и так, «по умолчанию».

Если рассматривать ситуацию в коммерческих дата-центрах с точки зрения доходов, то 68% из их формируют банки и финансовые организации, далее с большим отрывом (13%) — государственные структуры, 11% — телекоммуникационные компании, наконец, 8% — это ритейл.

По мнению главного директора по маркетингу «KazTransCom» Максима Попова, рынок коммерческих ЦОДов является активно растущим, его прирост остается относительно высоким на уровне 15-20% в год (в отличие, например, от телекоммуникационного рынка, ежегодный рост которого составляет 5-6% в год). Как отмечает эксперт, распределение в структуре услуг дата-центров смещается в сторону облачных сервисов (с каждым годом их доля возрастает примерно на 3-5%), и уже в 2017 году эта доля составила 35%, снизив удельный вес услуг colocation до 43%. Максим Попов согласен с тем, что драйверами рынка в целом является цифровизация — от интернетизации населения до перехода предприятий на электронный документооборот, внедрения CRM- и ERP-систем. «Подобные трансформации стимулируют спрос на хранение и обработку больших объемов данных, поэтому со стороны бизнеса и государственных предприятий возрастает интерес к коммерческим ЦОДам», — комментирует он, добавляя, что одним из факторов, влияющих на формирование доверия к услугам коммерческих ЦОДов, является государство: его активная поддержка и реализация программы «Цифровой Казахстан» должны положительно сказаться на развитии данного сегмента бизнеса.

«Сейчас я вижу два больших драйвера — госпрограмма „Цифровой Казахстан“ и интеграционные проекты в ЕАЭС, — говорит Серикжан Кунанбаев, генеральный директор Intarget Solutions. — По моему мнению, рынок начинает двигаться в сторону сервисной модели, в сторону аутсорсинга с акцентом на IaaS. Понятно, решение уйти в ЦОД — оно непростое. И может занять некоторое время — переход из состояния „оно мое и рядом“ в сторону „оно не мое и оно далеко“ и ментально, и процедурно непростое». В целом он оценивает динамику положительно. И в ее основе, по его словам, — спрос: «Мы каждую неделю получаем по 3-4 запроса, которые генерируются как со стороны частного бизнеса, так и со стороны государственных и квазигосударственных компаний. Логика понятна — лучше идти в сторону сервисной модели и снять с себя головную боль по ряду параметров — от инфраструктуры до персонала. Со вторым, кстати, дела обстоят не очень хорошо».

«Сейчас я вижу два больших драйвера — госпрограмма „Цифровой Казахстан“ и интеграционные проекты в ЕАЭС, — говорит Серикжан Кунанбаев, генеральный директор Intarget Solutions. — По моему мнению, рынок начинает двигаться в сторону сервисной модели, в сторону аутсорсинга с акцентом на IaaS. Понятно, решение уйти в ЦОД — оно непростое. И может занять некоторое время — переход из состояния „оно мое и рядом“ в сторону „оно не мое и оно далеко“ и ментально, и процедурно непростое». В целом он оценивает динамику положительно. И в ее основе, по его словам, — спрос: «Мы каждую неделю получаем по 3-4 запроса, которые генерируются как со стороны частного бизнеса, так и со стороны государственных и квазигосударственных компаний. Логика понятна — лучше идти в сторону сервисной модели и снять с себя головную боль по ряду параметров — от инфраструктуры до персонала. Со вторым, кстати, дела обстоят не очень хорошо».

Сырым Толеулиев, управляющий директор и директор департамента ЦОД и облачных сервисов АО «Казтелепорт», согласен с тем, что в Казахстан постепенно приходит мировой тренд аутсорсинговой модели потребления ИТ-сервисов. Правда, он замечает, что в республике этот процесс продвигается медленнее, чем ожидалось: «И, тем не менее, мы констатируем, что заметно активизировался процесс переноса собственного оборудования заказчиков в коммерческие ЦОДы. Все больше средних и малых предприятий начинают понимать, что строить свою гермозону — это крайне невыгодно в современных условиях. Я вообще вижу очень интересный тренд: перед тем как закупать оборудование под свои ИТ-проекты, заказчики обязательно сравнивают затраты с моделью аренды вычислительных ресурсов в ЦОДе провайдера».

Немного другой взгляд у компании «ИТ-ГРАД», которая выступает провайдером облачной инфраструктуры, но не является оператором дата-центра. «Фактически мы такой же клиент для центров обработки данных, как и другие конечные заказчики, но очень требовательный клиент. Для нас ЦОД — это „офис“ для наших сервисов. Используемая модель позволяет гибко подходить к географии присутствия наших площадок, и поэтому наши требования к дата-центрам высоки», — говорит Рубен Башоян, директор по развитию бизнеса «ИТ-ГРАД» в Средней Азии, добавляя, что в компании очень внимательно наблюдают за происходящим на рынке ЦОДов. «На наш взгляд, динамики развития в данном сегменте не хватает. Мы наблюдаем определенный дефицит коммерческих дата-центров, которые специализируются исключительно на предоставлении сервиса colocation и поддерживают этот сервис на высоком уровне, и рассчитываем, что растущий спрос приведет к изменению ситуации к лучшему», — конкретизирует он.

Как замечает главный директор по информационным технологиям АО «Казахтелеком» Марат Абдилдабеков, на сегодняшний день средняя загруженность дата-центров оператора равна 80%, но в связи с проявлением интереса к облачным хранилищам как у крупного, так и у малого бизнеса, присутствует тенденция роста потребителей. «Сегодня наши клиенты размещаются по всей сети дата-центров „Казахтелекома“, в том числе в городах Павлодар и Акколь, где расположены самые крупные центры обработки данных с уровнем надежности класса Tier III и Tier II. Всего у „Казахтелекома“ 15 дата-центров, расположенных в областных центрах Казахстана», — продолжает он. В качестве драйверов эксперт называет растущие информационные потоки, госпрограмму «Цифровой Казахстан», распространение систем электронного документооборота и концепцию автоматизированных рабочих мест.

Резюме. В целом рынок дата-центров в Казахстане растет быстрее экономики. И более того, в целом значительно быстрее ИТ-рынка и рынка телекоммуникационных услуг. Эксперты констатируют, что рост интереса к услугам ЦОДов происходит не только благодаря сервисной модели, на которую активно мигрируют информационные системы государственных органов, но и благодаря госпрограмме «Цифровой Казахстан». Наконец, эксперты замечают рост интереса к услугам и со стороны малого и среднего бизнеса — это дает надежду на то, что рынок дата-центров встал на рельсы инклюзивного роста. С другой стороны, рынок остается очень фрагментированным (если опираться на исследование iKS-Consulting, то львиную долю доходов дата-центров — 68% — формируют банки и финансовые организации), более того, на рынке есть дефицит в определенных сегментах. Наконец, по мнению эксперта из компании «ИТ-ГРАД», которая позиционирует себя не только как провайдер облачной инфраструктуры, но и как потребитель услуг ЦОДов в Казахстане, рынку в некоторых сегментах не хватает динамики развития.

Мировые тренды

По словам Виктора Солодовникова, управляющего директора UptimeInstitute в России и странах СНГ, тренды в мире без неожиданностей — центров обработки данных становится все больше. По прогнозам эксперта, их количество превысит 4,6 млн к 2020 году. С другой стороны, довольно сильно меняется структура: кардинально сократится доля ведомственных дата-центров в пользу коммерческих. Перелом произойдет уже скоро — в этом году. А дальше стремительное падение — к 2023 году их станет меньше почти на 600 тысяч. Еще один тренд, который упоминает Виктор Солодовников, — рост площадей в дата-центрах. Здесь тенденции схожи — рост площадей в коммерческих дата-центрах за счет снижения в корпоративных. Впрочем, к 2023 году рост площадей в коммерческих ЦОДах тоже остановится.

Разумеется, есть особый интерес к изучению ситуации с центрами обработки данных в России. Специфика в том, что временной лаг с Казахстаном здесь короче, в отличие от Запада — обычно 2-3 года против 5-6 лет. Поэтому есть возможность смотреть на рынок с более выгодной позиции. В России рост количества стоек в дата-центрах в среднем составляет 14% в год. К 2020 году, по прогнозу Станислава Мирина, ведущего консультанта iKS-Consulting, число стоек достигнет 51,6 тыс. Кстати, 2017–2018 гг. характеризуются бурным ростом — средний рост составляет 21%, но в последующие годы в консалтинговой компании прогнозируют снижение этих темпов до 8%. Сегодня же Россия по темпам роста существенно опережает мировой рынок (например, в colocation почти на 12%, а в IaaS — на 7%). Среди трендов, характерных для дата-центров, эксперт называет акселерацию стоек, переизбыток предложения (на российском рынке), тенденцию к модульности, дрифт в сторону Open Compute Project и в сторону повышения энергоэффективности. Еще один тренд, который называет Станислав Мирин, — это майнинг. «По моим оценкам, этот вторичный рынок для ЦОДов занимает до 10%. И это хороший способ утилизировать избыточные мощности», — считает он.

Очень быстро растут в России и публичные облака. В 2016–2017 гг. темпы роста составили 27%. Понятно, что этот рынок находится в авангарде, и к 2021 году может вырасти до 97 млрд рублей (1,56 млрд $). И еще. Как замечает ведущий консультант iKS-Consulting, IaaS растет намного быстрее SaaS — к 2021 году доля SaaS вырастет до 33%.

«Если говорить о том, какие сервисы компании „ИТ-ГРАД“ наиболее востребованы в Казахстане, то ответ — инфраструктура как сервис (IaaS), — собственно, основной наш бизнес. Пару лет назад преобладала виртуальная инфраструктура в виде виртуальных частных серверов (VPS) для хостинга, тестовых задач и задач разработки ПО, а сейчас идет очевидный перевес в пользу полноценной виртуальной инфраструктуры в виде виртуальных дата-центров (vDC), с применением промышленных решений для виртуализации и резервного копирования», — рассказывает Рубен Башоян. Это говорит о том, что переход от капитальных затрат в операционные и снижение текущих операционных затрат на содержание собственной физической инфраструктуры в пользу сервисной модели затронул тех, для кого раньше переход в публичное облако был невозможен с точки зрения безопасности и прочих моментов, связанных как раз с незрелостью этого сегмента рынка. «Сейчас мы предоставляем виртуальную инфраструктуру под задачи аналитики, маркетинговых акций, где рост потребления ресурсов волновой. Возрастает интерес к услуге резервного копирования данных в публичное облако. Растет спрос на виртуальные мощности в качестве резервных площадок и гибридные облачные модели. Поэтому мы продолжаем инвестировать в казахстанский сегмент облака „ИТ-ГРАД“, модернизируя физическое „железо“ и расширяя офис в Казахстане», — резюмирует Рубен.

Марат Абдилдабеков поворачивает разговор в более практическое русло: «Я бы поговорил больше о конкретных проектах, которые „Казахтелеком“ реализует в своих дата-центрах. Их спектр широк — от BigData и M2M до SaaS (решения по информационной безопасности и продукты крупнейших вендоров). В наших планах запуск и центра управления событиями информационной безопасности Security Operation Center. Кроме того, на базе наших дата-центров мы развиваем ряд проектов, объединенных концепцией „умные города“. В этом же ряду — блокчейн и IoT. Еще из конкретного — проект контрольно-кассовых машин и облачное видеонаблюдение. PaaS, кстати, у нас хорошо растет в Павлодаре», — рассказывает главный директор по информационным технологиям АО «Казахтелеком».

Сырым Толеулиев констатирует, что «Казтелепорт» готов предложить заказчикам самый широкий спектр услуг — от аренды стоек и вычислительных ресурсов, защиты от киберугроз до уникальных для рынка Казахстана сервисов BaaS, DRaaS. Но основной вектор спроса смещен в сторону IaaS: «Это наиболее простые и понятные сервисы для клиентов, которые позволяют быстро развернуть инфраструктуру для размещения информационных систем бизнеса. В ближайшей перспективе планируем делать упор на развитие направления по информационной безопасности и разработке новых облачных сервисов».

Сырым Толеулиев констатирует, что «Казтелепорт» готов предложить заказчикам самый широкий спектр услуг — от аренды стоек и вычислительных ресурсов, защиты от киберугроз до уникальных для рынка Казахстана сервисов BaaS, DRaaS. Но основной вектор спроса смещен в сторону IaaS: «Это наиболее простые и понятные сервисы для клиентов, которые позволяют быстро развернуть инфраструктуру для размещения информационных систем бизнеса. В ближайшей перспективе планируем делать упор на развитие направления по информационной безопасности и разработке новых облачных сервисов».

«Мы начинали как оператор связи, ориентированный на обслуживание корпоративных заказчиков. И эволюционировали в сторону облачного провайдера, который предлагает широкий набор сервисов на платформе kCloud. Наши плюсы — два собственных дата-центра и 7 тысяч километров собственной волоконно-оптической сети. Думаю, IaaS является важным сервисом для нас, но этим не ограничивается — широким спросом пользуются наши облачные сервисы. В этом списке — услуги облачных Wi-Fi, видеонаблюдения, защиты от DDoS- атак, глубокого анализа трафика DPI», — рассказывает Максим Попов, главный директор по маркетингу «KazTransCom».

Как замечает Серикжан Кунанбаев, пока вектор спроса направлен в сторону colocation — это подавляющее количество запросов в Intarget Solutions. «Но постепенно спрос смещается в сторону IaaS, PaaS и SaaS. У нас SaaS уже работает около 3 лет — это SAP Business One — продукт для МСБ. И уже шесть компаний в Казахстане используют его. На мой взгляд, ЦОД — это панацея для тех, кто хочет получить инфраструктуру быстро и с относительно невысоким стартовым порогом», — делится своим мнением Серикжан. Эксперт считает, что эволюция непременно приведет участников рынка к некому рэнкингу, где потребитель будет выбирать лишь из нескольких параметров, например, SLA, отказоустойчивость. «Все будет унифицировано. Ведь, когда вы приходите в магазин, вы же не требуете кефир емкостью 437 миллилитров? Ну, а если требуется что-то особенное, то нужно понимать, что это кастомные и дорогие решения. В этом и есть весь смысл. И еще я глубоко уверен, что те компании, которые хотят играть на этом рынке, должны свой центр обработки данных сертифицировать. Просто для того, чтобы понимать, в какой нише ты находишься. Наш ЦОД, кстати, недавно получил сертификацию по Tier III», — говорит генеральный директор Intarget Solutions.

Резюме. Если вернуться к исследованию iKS-Consulting, то заметно, что если еще в 2016 году на долю бизнес-моделей «colocation» и «dedicated server» приходилось 48%, а на облачные — 29%, то в 2017 году, соответственно, 43% и 33%. Подтверждение этой тенденции мы видим и в ответах экспертов.

Смело, товарищи, в ногу

Ранее мы писали, что главный драйвер, поддерживающий аптренд для центров обработки данных — это снижение издержек, оптимизация затрат, инфраструктуры и т. д. Минусы, по словам экспертов, скорее субъективные. Например, нет уверенности в безопасности данных, клиентов центров обработки данных пугает физическая удаленность, сохраняются сомнения в профессиональном уровне персонала дата-центров. Наконец, присутствуют и личные опасения в том, что активное использование ЦОДов приведет к сокращению ИТ-департаментов. Изменилась ли с тех пор ситуация? Вряд ли, — она должна зреть как хороший сыр. И это требует времени.

А что говорят игроки рынка? Какие вести с полей? Есть несколько точек зрения. Например, Денис Щепин, независимый ИТ-эксперт¸ считает, что казахстанский менталитет таков, что «вкладываться на долгий срок никто не хочет, за исключением тех, кому деваться-то некуда». Он считает, что эволюция пройдет через понимание того, что без этих сервисов бизнес теряет конкурентоспособность. По мнению Никиты Орешкина (Huawei), сейчас тренд направлен в сторону сервисной модели: «Никто не хочет нести чрезмерные траты на создание инфраструктуры. Ни государство, ни бизнес, — то есть, заметен крен в сторону операционных затрат. И здесь есть хорошие возможности для бизнеса».

«Думаю, что пока остается какая-то степень недоверия к услугам дата-центров. Ситуация, конечно, меняется. Как только последние страхи будут позади, этот рынок начнет динамично расти, — говорит главный директор по информационным технологиям АО „Казахтелеком“ Марат Абдилдабеков. — Как ни странно, большую пользу в части смены парадигмы мышления оказал мировой кризис — компании идут в сторону оптимизации своих капитальных расходов. Собственно, дата-центры — это очень большой ресурс для их оптимизации».

«Думаю, что пока остается какая-то степень недоверия к услугам дата-центров. Ситуация, конечно, меняется. Как только последние страхи будут позади, этот рынок начнет динамично расти, — говорит главный директор по информационным технологиям АО „Казахтелеком“ Марат Абдилдабеков. — Как ни странно, большую пользу в части смены парадигмы мышления оказал мировой кризис — компании идут в сторону оптимизации своих капитальных расходов. Собственно, дата-центры — это очень большой ресурс для их оптимизации».

«Какие особенности рынка? Я бы назвал инфраструктуру передачи данных, — отмечает Серикжан Кунанбаев. — Если мы посмотрим на Европу, то там, по большому счету, все равно где ты находишься — в Амстердаме или в Париже. У нас с этим очень непросто. Обусловлено это, на мой взгляд, тем, что площадь Казахстана большая, и инфраструктурные проекты такого масштаба крайне дорогие. Собственно, это тормозит движение в сторону облака».

Схожей точки зрения придерживается и Максим Попов: «Главная особенность данного рынка — это высокий барьер входа, требующий больших инвестиций. Низкая плотность населения, большие расстояния между городами Казахстана, неравномерная концентрация бизнеса вызывает потребность в строительстве дополнительных сетей центров обработки данных». По словам Максима, в отличие от ряда других стран, где именно интернет-проекты являются основным двигателем развития рынка ЦОДов, в Казахстане данное направление развивается очень скромно: «Если проанализировать потребителей отечественного и зарубежного рынка ЦОДов, то в первом случае главными игроками являются операторы связи. Сравним с российском рынком — там таковых всего 13%. Это говорит о том, что большинство отечественных компаний еще не готовы ментально принять облака», — развивает мысль он.

«В основном рынок услуг центров обработки данных в Казахстане повторяет тенденции рынков западных стран и России с опозданием на 2-3 года. Есть одна особенность, о которой уже говорилось, — географическая удаленность и сравнительно небольшой объем рынка, которые, в свою очередь, влияют на активность крупных мировых ЦОД-провайдеров в нашем регионе. Поэтому сейчас конкуренция на рынке происходит в основном между местными провайдерами. Вышеуказанные особенности влияют и на выбор потребителей в пользу местных поставщиков услуг ЦОД», — комментирует этот вопрос Сырым Толеулиев, добавляя, что отсутствие конкуренции пока играет на руку отечественным игрокам.

Рубен Башоян называет главной особенностью отечественного рынка значительное отставание по количеству коммерческих стоек в эксплуатации (в пропорции к численности населения). «Востребованность облачных решений также значительно ниже, но определенный разворот в сознании потребителей есть, и мы стремимся использовать его в полной мере», — отмечает Рубен.

Резюме. Сегодня рынок центров обработки данных в Казахстане в iKS-Consulting оценивают примерно в 6 млрд тенге (18,1 млн $). Много это или мало? Возможно, для небольшой по площади европейской страны — это предел мечтаний. Но для Казахстана — огромной территории с низкой плотностью населения — мало. Этот фактор назывался в качестве данности, которая есть у Казахстана в части рынка дата-центров, и с которой нужно мириться. Из нее исходит другая данность — дорогие каналы связи. Именно поэтому в Казахстан не идут иностранные игроки (об этом позже). Далее в списке — недостаточный уровень доверия к дата-центрам. Кстати, на конференции Profit Cloud Day 2018 среди делегатов был проведен опрос, в результате которого выяснилось, что большинство респондентов готовы передать свой бизнес в облако не ранее, чем через 5 лет — то есть, «бизнес-клиент еще не дозрел».

Транзитный хаб в центре Азии

В ближайшей перспективе, по мнению Сырыма Толеулиева, одной из причин, по которой некоторые информационные системы будут перемещаться на территорию Казахстана — сокращение задержек в передаче информации. «Это немаловажный фактор», — считает он, добавляя, что у Казахстана хорошие перспективы в этой части. «Реализация этой задачи однозначно приведет в Республику Казахстан крупные международные компании», — говорит Сырым, хотя и признает, что эта самая задача не одного дня. Максим Попов считает, что нужно активно использовать международный опыт: «Мы можем проанализировать международные практики, избежать ошибок при строительстве дата-центров. Например, использовать модульность. В итоге грамотно инвестировать и получать отдачу быстрее», — замечает главный директор по маркетингу «KazTransCom». Светлана Черненко не думает, что в Казахстане будет большое количество частных ЦОДов — для этого нет условий. Но полагает, что оживление на этом рынке — уже состоявшийся факт. «Операторы будут ближе к рынку, потенциал для роста есть, хотя назвать его огромным нельзя», — прогнозирует она. Денис Щепин соглашается со Светланой, не ожидая какого-то взрывного роста рынка ЦОД в Казахстане, но замечает, что востребованность облачных сервисов в Казахстане будет расти.

Как замечает Рубен Башоян, в казахстанском сегменте облака «ИТ-ГРАД» уже присутствует ряд крупных зарубежных компаний, которые потребляют виртуальные ресурсы, расположенные на физических серверах, которые хостятся в алматинском дата-центре. «Поэтому, я бы сказал, что этот процесс уже идет», — резюмирует он.

Как замечает Рубен Башоян, в казахстанском сегменте облака «ИТ-ГРАД» уже присутствует ряд крупных зарубежных компаний, которые потребляют виртуальные ресурсы, расположенные на физических серверах, которые хостятся в алматинском дата-центре. «Поэтому, я бы сказал, что этот процесс уже идет», — резюмирует он.

«Если говорить о международном сотрудничестве как о драйвере роста, то у „Казахтелекома“ здесь хорошая динамика — с нами на протяжении нескольких лет сотрудничают крупные зарубежные компании, а также компании из стран СНГ, которые используют инфраструктуру дата-центров для хранения информации. В наших дата-центрах размещены сервера зарубежных партнеров: поисковые системы, социальные сети, а также популярные игровые сервисы», — раскрывает детали главный директор по информационным технологиям АО «Казахтелеком» Марат Абдилдабеков.

Серикжан Кунанбаев из Intarget Solutions комментирует вопрос так: «Тут все просто — если мы способны предоставить партнерам отказоустойчивую инфраструктуру, хорошие каналы, то почему бы и нет. Но здесь нам придется конкурировать с Россией, где на стыке с Китаем инфраструктурные вещи реализованы более правильно. Что мы сможем предложить? Только лучше и дешевле. И второе: ну дошли мы до границы с Россией. И куда мы пойдем дальше?».

«С точки зрения географии, у Казахстана есть все шансы стать крупным транзитным хабом на пути крупнейшего „коридора“ трафика — Европа-Азия. Наземный маршрут из Европы в Азию через Казахстан обеспечивает наименьшую задержку сигнала, что является критичным фактором для финансовой сферы и облачных сервисов», — говорит Максим Попов. В то же время, несмотря на то, что в Казахстане собственная инфраструктура есть у нескольких операторов, включая «KazTransCom», для предоставления полноценного конкурентоспособного транзита необходимо наличие собственного маршрута Европа-Азия. «К сожалению, отечественные компании пока не имеют собственной магистрали через территорию России и другие страны, поэтому не могут конкурировать с крупными российскими операторами, которые также активно работают на рынке транзита», — считает он.

Резюме. С одной стороны, эксперты в целом согласны с тезисом о том, что каких-то сильных препятствий для рынка нет — большая часть преград находится либо в юридической плоскости, либо в технической. Государство в этом процессе может стать популяризатором, предлагая разнообразные облачные сервисы для граждан, например, в той же модели электронного правительства. А вот перспектива в части транзитного хаба воспринимается более скептически. Для реализации этой концепции требуются огромные вложения. Во-первых, речь идет о создании новых емкостей по передаче данных в Казахстане. А во-вторых, собственных каналов на маршруте из Европы в Азию. И то, и другое в нынешней парадигме пока неосуществимо.

Безоблачное облачное будущее

Взглянем на краткосрочную перспективу рынка через призму планов его участников.

«Мы будем расширяться в сторону IaaS — этот опыт оказался для нас очень успешным. — говорит Серикжан Кунанбаев. — Кроме того, Intarget Solutions сейчас ведет переговоры с производителями программного обеспечения, чтобы выдавать их продукты из облака. Опыт в виде SAP Business One у нас уже есть».

По словам Максима Попова, сейчас в «KazTransCom» закончили строительство и ввели в эксплуатацию магистраль MCNet с пропускной способностью 200 Гбит/с, собравшую в единую сеть Алматы, Шымкент, Актобе, Уральск, Атырау и Актау. «В итоге мы получили транзитный канал с потенциалом расширения до 1,6 Тбит/с, соединивший Китай и Россию, а также расширили международные стыки на границе с Китаем (Ават-Хоргос) и с Россией (Волжское — Акколь), создали тарифную политику для В2О сегмента и юридические основы для контрактной работы», — продолжает он. В качестве планов — фундаментальные преобразования внутри компании, укрепление конкурентных позиций на рынке телекоммуникаций, а также обеспечение устойчивого роста доходов компании в будущем. Среднесрочные планы компании, по его словам, связаны с программой цифровизации Казахстана: «„KazTransCom“ имеет опыт реализации уникальных проектов системной интеграции. Мы и далее будем развивать нашу магистраль, строить новые стыки, а также планируем открыть несколько ЦОДов».

По словам Максима Попова, сейчас в «KazTransCom» закончили строительство и ввели в эксплуатацию магистраль MCNet с пропускной способностью 200 Гбит/с, собравшую в единую сеть Алматы, Шымкент, Актобе, Уральск, Атырау и Актау. «В итоге мы получили транзитный канал с потенциалом расширения до 1,6 Тбит/с, соединивший Китай и Россию, а также расширили международные стыки на границе с Китаем (Ават-Хоргос) и с Россией (Волжское — Акколь), создали тарифную политику для В2О сегмента и юридические основы для контрактной работы», — продолжает он. В качестве планов — фундаментальные преобразования внутри компании, укрепление конкурентных позиций на рынке телекоммуникаций, а также обеспечение устойчивого роста доходов компании в будущем. Среднесрочные планы компании, по его словам, связаны с программой цифровизации Казахстана: «„KazTransCom“ имеет опыт реализации уникальных проектов системной интеграции. Мы и далее будем развивать нашу магистраль, строить новые стыки, а также планируем открыть несколько ЦОДов».

«Мы уделяем больше внимания качеству нашего сервиса и удовлетворенности наших заказчиков, чем доле рынка, на котором мы присутствуем. В планах по развитию компании в Казахстане мы выделяем ключевую роль развитию собственной партнерской сети. „Облакофобия“ проходит, спрос на эффективное содержание и управление ИТ-инфраструктурой растет, и вместе с этим формируются новые игроки, готовые продолжать развивать этот интересный сегмент бизнеса. Мы готовы в этом помогать», — делится планами Рубен Башоян из «ИТ-ГРАД».

Как сообщил Сырым Толеулиев, в АО «Казтелепорт» планируют активно инвестировать в развитие технологической инфраструктуры компании и R&D: «В части новых сервисов планируем делать основной упор на развитие услуг по информационной безопасности и разработке новых облачных сервисов». Компания ставит себе цель выйти на одну из лидирующих позиций на рынке услуг ЦОД в Казахстане.

«Мы сейчас реализуем большой проект Ismet.kz — платформу для малого и среднего бизнеса, которая имеет открытый API, и его наличие позволит всем заинтересованным ИТ-компаниям выводить свои сервисы на рынок. В том числе — облачные. Думаю, что здесь будет интересный синергетический эффект для компании, да и для рынка в целом», — говорит главный директор по информационным технологиям АО «Казахтелеком» Марат Абдилдабеков.

Резюме. Есть ощущение, что рынок на «низком» старте, и вот-вот может рвануть. Но, при ближайшем рассмотрении, оптимизма может поубавиться. Основной драйвер этого рынка — малый и средний бизнес — все еще не готов идти в коммерческие ЦОДы. По разным причинам. От того, что он у нас в принципе анемичный, до того, что даже там, где такую необходимость понимают на самом верху, сталкиваются с «саботажем» на уровне ИТ. Ожидать получить какие-то бенефиты от транзитного потенциала на текущем уровне — это сверхоптимистично. Казалось бы, в данной ситуации поводов для радости не так много. Но это не так. Рынок идет в сторону органичного развития, где, с одной стороны, есть госпрограмма «Цифровой Казахстан», а власть, похоже, делает большую ставку на нее (назначение вице-министров из «Зерде» тому доказательство). Во-вторых, есть сервисная модель. Есть, наконец, МСБ, который непременно дозреет до облака. Пусть и через 5 лет. Кстати, мировые тенденции благоволят — в 2018 году закупки публичных облачных сервисов и средств инфраструктуры на мировом рынке вырастут по сравнению с 2017 годом на 23,2% и достигнут 160 млрд $, полагают аналитики IDC. В последующие годы рост немного замедлится, но в среднем за пять лет составит 21,9% в год и к 2021 году вырастет до 277 млрд долл. Крупнейшим сегментом публичных облачных сервисов будет SaaS. На него в 2018 году будет приходиться почти две трети объема закупок. Внутри сегмента SaaS более половины средств уходит на закупки бизнес-приложений (в том числе ERM и CRM), а остальное — на закупки инфраструктурного программного обеспечения. Сегмент инфраструктуры в виде сервисов (IaaS) будет вторым по величине, а за ним последует сегмент платформ в виде сервисов (PaaS).