ИТ-розница — от девальвации к back-to-school

О том, как себя чувствует розничный компьютерный рынок Казахстана.

Розничные продажи ИТ-товаров сократились, выручка, соответственно, тоже. Экономическая среда оптимизма не добавляет, но едва оправившись от пессимистических ожиданий, розничный рынок готовится к сезонному всплеску перед началом учебного года. О том, как себя чувствует розничный компьютерный рынок Казахстана, читайте в материале Profit.kz.

За последнее десятилетие рынок компьютерной розницы претерпел кардинальные измерения. Это касается не только ассортимента, поскольку сегодня уместнее говорить о цифровых товарах вместо компьютерных, но и каналов продаж, так как вместо большого числа небольших компьютерных фирм балом правят крупные розничные сети. Постепенно набирает вес электронная коммерция и интернет-продажи. Конкуренция на рынке высока, но внешние факторы работу не облегчают: старая девальвация, ожидаемая новая девальвация, падение цены на нефть и т. п., — те еще американские горки.

Если говорить об отечественном ритейле в целом, то на состоявшемся в мае международном саммите Retail Business Kazakhstan 2015 главной темой было обозначено падение нормы прибыли в торговле. Эксперт компании Scoot Holland отметил, что в Казахстане потребительские расходы населения составляют 94% от доходов, причем 42% из 94% тратится на еду, и это очень опасный признак. Соответственно, расходы на приобретение других товаров, в том числе цифровых, будут снижаться. Чтобы понять сложившуюся ситуацию на рынке, мы пообщались с представителями компаний, напрямую или косвенно участвующих в розничной ИТ-торговле — это и небольшие и средние розничные фирмы, и крупные ритейлеры, и дистрибьюторы с вендорами. Однако идти на открытый диалог многие собеседники оказались не готовы. В итоге опрошенные нами вендоры, региональные компании и представители крупных розничных сетей отказались давать комментарии.

Чтобы не вызвать разночтений, о каких товарах идет речь, воспользуемся определением, используемым компанией GfK, которому и будем придерживаться: в группу ИТ входят мобильные компьютеры, настольные компьютеры, мониторы, принтеры, МФУ и планшеты. Различные аксессуары, к сожалению, оказались не в фокусе, но мы и не пытались объять необъятное.

Рост, падение или топтание на месте?

Для начала, немного цифр. Согласно данным Международного института маркетинговых исследований GfK, денежный объем рынка ИТ-товаров снизился всего на 1,7% по сравнению с 2013 годом, хотя квартальные отчеты говорили о более драматичном падении. Для контраста приведем статистику по рынку мобильных телефонов и смартфонов: в этой продуктовой группе рынок вырос на 41,3%. По словам представителей GfK, причин замедления роста в одних группах и падения в других несколько. Во-первых, это насыщение рынка — практически все, кто хотел иметь то или иное устройство, приобрел его, то есть процент пользователей, покупающих первый ноутбук или смартфон очень невелик. Во-вторых, в последнее время в рассматриваемой индустрии практически нет революционных инноваций, ради которых пользователи в условиях нехватки денежных средств и экономической неопределенности часто будут менять имеющиеся в наличии работающие устройства.

На наш взгляд, объем рынка в денежном выражении остался на одном уровне по простой причине: импортируемые товары, коих подавляющее большинство — не важно, комплектующие это или готовые продукты, — стали дороже в национальной валюте после февраля 2014 года. По словам наших собеседников, количественный ввоз сократился. По данным IDC, в 2014 году ИТ-рынок Казахстана в долларовом выражении снизился на 17,4% в основном за счет снижения поставок оборудования и лицензионного программного обеспечения.

Как отмечает Игорь Якушин, генеральный директор дистрибьюторской компании «АК Цент Микросистемс», последние 5 лет рынок держался более-менее стабильно, но за последние два года заметно просел по многим направлениям. По его мнению, банки осторожны с выдачей потребительских кредитов, в результате чего люди стали меньше покупать, а поставщики — меньше ввозить товаров в страну. «Ситуация выглядит следующим образом: там, где раньше можно было увидеть активную деятельность, связанную с товарооборотом — таможенные склады, таможенные посты, — сейчас нет очередей, — говорит Игорь. — В прошлом году многие поставщики пострадали от девальвации, так как обязательства перед производителями по контрактам проходят в конвертируемой валюте, а внутри страны торговые сделки производятся и кредитуются в тенге. Это касается всех дистрибьюторов на всех рынках, как ИТ, так и других товарных группах: все так или иначе потеряли какие-то деньги».

Возвращаясь к объему рынка, нужно отметить, что уровень продаж ИТ-продуктов колебался в течение всего года. Попробуем разобраться, что произошло и вкратце приведем наиболее характерные показатели по каждому кварталу 2014 года.

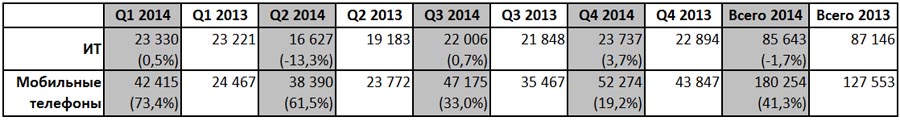

Таблица 1. Динамика розничного ИТ-рынка по кварталам за 2013-2014 г., млн тенге

Отметим, что GfK в течение года корректирует цифры в своих квартальных отчетах: каждый новый пресс-релиз содержит новые данные по предыдущим кварталам. Так, в отчете по итогам I квартала 2014 года GfK написали, что денежный объем ИТ-товаров составил около 18 млрд тенге, а в отчете за IV квартал данные по I кварталу были другие — 23 млрд тенге. Поэтому мы взяли самые последние цифры, представленные в отчете за IV квартал. И динамика получилась совершенно иной, нежели описанная в ранних пресс-релизах GfK.

В итоге в I квартале рынок ИТ показал практически нулевую динамику в денежном выражении, несмотря на то, что ранее утверждалось, что объем рынка упал. Слабая положительная динамика стала возможной во многом благодаря категории планшетов, которые выросли более чем в три раза в натуральном исчислении и более чем в 1,5 раза — в денежном. По офисной технике на фоне отрицательной динамики печатной техники в целом выделяется сегмент струйных принтеров (с положительной динамикой по денежному показателю) и лазерные МФУ (с самой большой долей и относительно небольшими показателями снижения объемов).

«Падение связано с общей тенденцией рынка: снижаются продажи ПК и сопутствующих товаров, например, мониторов. Происходит „замещение“ ПК смартфонами и планшетами», — комментирует снижение продаж директор департамента маркетинга и рекламы АО «Логиком» Мария Лыткина.

Во II квартале 2014 года продажи упали на 13,3% в денежном эквиваленте (в долларах США), по сравнению с 2013 годом. Аналитики GfK отмечали, что падение наблюдается уже третий квартал подряд. Рынок планшетов вырос менее чем в два раза, в денежном эквиваленте — всего лишь на 2%. Одна из главных причин снижения — февральская девальвация тенге.

«Отрицательная динамика только нарастает, на спад продаж повлияло сокращение бюджетов (прежде всего у госзаказчиков), сокращение сегмента среднего и малого бизнеса, компании стараются экономить деньги и снижать затраты, сокращать рабочие места. Как следствие — снижение уровня доходов населения и покупательской способности. Получаем безрадостную картину пессимистического настроения на рынке», — считает генеральный директор торговой сети АЛСИ Дмитрий Зверев.

В III квартале 2014 года рынок остался на уровне аналогичного периода 2013 года. Из-за того, что отдельные продуктовые группы (например, мобильные ПК) начали показывать отрицательную динамику уже в некоторые месяцы третьего квартала 2013 года, относительный показатель снижения продаж несколько уменьшился. Из всех продуктов стоит отметить рост продаж в абсолютном значении гибридных планшетов.

«Относительно катастрофических постфевральских продаж 2014 года, когда все импортные товары автоматически подорожали, наступило „привыкание“ к новым ценам, и продажи относительно стабилизировались. Вообще компьютерный рынок — что мировой, что казахстанский, — на протяжении многих лет можно характеризовать как сложившийся, даже умеренно-стагнирующий, поэтому значительных изменений на нем не происходит и не ожидается», — отметил состояние рынка Евгений Лоскутов, директор ТОО «Пульсер».

В IV квартале 2014 года рынок даже вырос на 3,7% по сравнению IV кварталом 2013 года в денежном эквиваленте. Самую большую долю занимают мобильные ПК, среди которых растет доля традиционных устройств (12-17 дюймов) и гибридных планшетов.

«Прошедшая в феврале 2014 года девальвация дала о себе знать. Розничные сети планировали спад продаж до 50%, в целом же по итогам года падение было примерно на 20%. Безусловно, если рассматривать по разным категориям товаров, то цифры разнятся. Если взглянуть на рынок смартфонов, то здесь был рост вне зависимости от экономической ситуации на рынке. Это направление развивается в диком темпе, отъедая долю планшетов», — сказал Андрей Ларченков, директор по развитию DL Computers (в настоящий момент Андрей Ларченков является представителем Kingston в Казахстане).

Top of the IT-pops

Как уже было сказано, за последние 10 лет понятие «компьютерные товары» претерпело изменение и сейчас правильнее говорить «цифровые товары». Традиционные ПК в популярности уступили место планшетам, смартфонам и гибридным устройствам. Однако на мировом уровне в прошлом году наметилось снижение продаж планшетов, и эта тенденция не изменится в ближайшем будущем. О том, как менялся ассортимент у розничных торговцев Казахстана и какие товары могут стать драйверами рынка в скором времени, рассказали представители опрошенных нами компаний.

Директор торговой сети АЛСИ Дмитрий Зверев отметил, что с 2006 года в их компании лидирующие позиции занимали ноутбуки, но в последние годы демонстрировали активный рост планшеты и смартфоны ввиду того, что для пользователей стала важной мобильность, поэтому многие компании снабжали своих сотрудников мобильными устройствами для удаленной работы.

Структура продаж в ИТ-рознице сильно менялась из года в год, считает директор по развитию DL Computers Андрей Ларченков. На пике продаж ноутбуков стали появляться более дешевые планшеты от производителей В-брендов, которые могли заменить по своим возможностям ноутбуки для большинства пользователей, и в 2012 году начали агрессивно «отъедать» долю рынка ноутбуков. «За прошедший 2014 год количество проданных планшетов выросло по сравнению с предыдущим, — говорит Андрей. — Производители смартфонов стали предлагать решения с диагональю 4,5 и более дюймов, что повлияло на снижение среднего чека на планшеты и последующее замедление роста их продаж, а впоследствии и вовсе падение. Основные продажи в этой группе товаров делают планшеты с диагональю 7 дюймов».

Интересно узнать, что будет драйвером рынка в ближайшем будущем?

Представители Logycom, DL Computers и АК Цент полагают, что основным двигателем рынка станут планшеты, таблетофоны, фаблеты и smart-технологии, куда входят умные гаджеты, смарт-часы и браслеты, телевизоры и их взаимосвязь между собой. Мария Лыткина не исключает увеличение доли категории моноблоков All-in-One. Дмитрий Зверев считает, что новый тренд рынка — это облака, и рост объемов информации стимулирует спрос на системы хранения данных и серверы.

Онлайн vs офлайн

В мировом пространстве интернет-розница растет с каждым годом, валовый объем продаж превысил 1 трлн долларов США в 2014 году. В Казахстане предрекали рост рынка до 3,6 млрд долл США к 2015 году, однако девальвация спутала карты. Тем не менее, казахстанские ритейлеры прекрасно видят тренд и по мере возможностей стараются развивать интернет-торговлю: большинство мало-мальски уважающих себя розничных компаний давно открыли интернет-магазины. Но показатели у всех разные.

По мнению Андрея Ларченкова, крупные розничные сети имеют огромное преимущество в регионах, используя свои магазины как точку выдачи товара. «На начало прошлого года доля продаж в интернет-торговле составляла порядка 3-5% от общих оборотов сетей, продающих бытовую технику и ИТ-товары. В этом году эта цифра на порядок выше, — считает он. — Онлайн-продажи активно растут и пользуются спросом в крупных городах Казахстана, но для регионов на сегодня основной проблемой является доставка заказанного товара до покупателя».

Другие ритейлеры приводят разные цифры. В Logycom отметили, что онлайн-продажи составляют около 3% от общего оборота компании, а в АЛСИ интернет-коммерция занимает аж 30% бизнеса, и по их прогнозам эта доля будет расти. «Благодаря развитию интернета и мобильных технологий границы между онлайн и офлайн-ритейлом стираются... Но этот сегмент растет не быстрее чем рынок», — сказал Дмитрий Зверев, директор торговой сети АЛСИ.

Битва между Давидом и Голиафом

20 лет назад рынок был наполнен компаниями на любой цвет и вкус: существовали крупные солидные компании, но нередко бывало, что два студента на квартире собирали компьютеры из комплектующих, купленных по дилерским ценам в крупных компаниях, и могли гордо именовать себя компьютерной фирмой. На хлеб с маслом хватало всем. Спустя 10 лет на рынке закрепились розничные сети, и большинство мелких торговцев кануло в Лету. Любопытно было бы узнать, какой объем продаж приходится на крупные сети, как эта доля распределяется в отношении регионов и каким образом небольшие фирмы борются за своего клиента.

Если на первую часть вопроса найти ответ не удалось, то про регионы собеседники практически единодушно говорят, что основной объем торговли приходится на Астану и Алматы, несмотря на то, что сегодня во всех крупных городах есть большие магазины. Отличается лишь средний чек, который выше в обеих столицах, в то время как в других городах большим спросом пользуются товары подешевле.

Что касается «борьбы» мелких и средних ритейлеров с торговыми гигантами, то об этом могут рассказать игроки рынка.

«Война» между мелкой розницей и крупными сетями выглядит как партизанская, считает Андрей Ларченков. Основная тактика — подорвать мосты и попытаться остаться в живых. Он уверен, что наступит время, когда на рынке останутся только крупные сети, несмотря на то, что сегодня в каждом регионе Казахстана есть небольшие локальные сети магазинов, которые чувствуют себя вполне уверенно и еще будут работать не один год, так как торговые гиганты не могут контролировать и держать на необходимом уровне качество обслуживания клиентов, наполняемость полок. Есть и другие факторы, по которым клиент выбирает магазин для приобретения товара. «Если же говорить о крупных городах РК, то здесь преобладает усиленная борьба среди гигантов розничной ИТ-торговли, и на их фоне рано или поздно мелкая розница вымрет», — сказал представитель DL Computers.

Директор «АК Цент Микросистемс» Игорь Якушин видит ситуацию схожим образом. Как дистрибьютор, его компания работает со всеми — это крупные розничные компании-сети, интеграторы, папа-мама-шопы и т.д. «Бизнес укрупняется, становится меньше небольших компаний, большие компании получают максимально выгодные условия под объемы и не всегда маленькие магазины могут с ними конкурировать, — говорит он. — В современном ритме жизни перестраивается наше мышление. К примеру, вам нужна клавиатура: специально за ней вы не поедете через весь город в маленький магазин, где она на 200 тенге дешевле. Вы поедете в большой торговый комплекс, где купите и клавиатуру, и другие необходимые мелочи».

Директор компании «Пульсер» безусловно рассматривает крупные сети как конкурентов, но с другой стороны считает, что для его компании всегда найдется «свой» покупатель. «Наш клиент, как правило, в среднем более технически грамотен, понимает, что и зачем он покупает, и мы со своей стороны помогаем сделать осознанный выбор, — сказал Евгений Лоскутов. — Среди наших преимуществ — хорошая цена, широкий ассортимент, реальное наличие товара и качественное гарантийное обслуживание».

Хорошая цена и широкий ассортимент — не эти ли преимущества в первую очередь должны отличать сетевиков? Как уже отмечали наши собеседники, крупные компании получают большие скидки, банки их охотнее кредитуют, нежели более скромных ИТ-ритейлеров. Компания Logycom, к примеру, на рынке существует более 20 лет, имеет магазины в регионах, но крупным сетевым ритейлером себя не считает. Как выжить и развиваться небольшим компаниям в подобной ситуации? «Меньшие объемы товарооборота не дают преимущества у поставщика, соответственно закупочные цены для мелких точек выше, маржинальность снижается, затраты на маркетинг чаще всего неподъемные, — делится своим мнением Мария Лыткина, директор департамента маркетинга и рекламы АО „Логиком“. — Из-за невозможности конкурировать, мелкие точки вынуждены уходить с рынка. Средняя розница вынуждена пересматривать формат — например, уходить в интернет, расширять ассортимент за счет непрофильного товара или консолидироваться между собой».

Это сладкое слово — маржа

Раз уж речь зашла о марже, то интересно будет узнать, какова она — эта маржа? Ввиду того, что рынок ИТ высококонкурентный, можно предположить, что торговая наценка должна быть маленькой, что подтверждают представители АЛСИ и Logycom. Однако в DL Computers смотрят на этот вопрос шире: на определенных группах товаров зарабатывают больше, на т. н. «трафикообразующих» товарах розничные сети почти не зарабатывают, но в среднем маржа за последние 10 лет осталась примерно на том же уровне.

Некоторые собеседники в частном порядке рассказали, что в реальности доходы довольно высокие, и это вызвано не столько стремлением много заработать, сколько и внешними причинами. Так, у розницы много накладных расходов, и компании в среднем дают наценку в 50%. Причины следующие: фантастически дорогая аренда помещений, перегретые цены на рекламу и довольно большие зарплаты у персонала, по крайней мере в Алматы. Но это во всем мире примерно так, поэтому сегодня не выгодно покупать некоторые товары за рубежом. Компании ничего не зарабатывают на телефонах и телевизорах — это генераторы трафика. Основной доход приходится на аксессуары.

Как метко заметил один из участников разговора, сегодня рынок ПК — дно, которое ниже не провалится и такая ситуация будет длиться долго и счастливо.

Два веселых ввоза: один серый, другой белый

Цена — не главный фактор при выборе поставщика, но этот тезис лишь отчасти можно считать верным. Многие фирмы вынуждены конкурировать за счет цены, не в силах тратить большие средства на маркетинг. Отсюда на рынке можно видеть дешевые товары от no-name-производителя или не совсем законные схемы по доставке груза в Казахстан. Если 10-15 лет назад эта проблема остро стояла перед теми, кто работает по закону, то сегодня государству удалось создать более-менее приемлемые правила игры. Так считают многие дистрибьюторы и вендоры. «Недавно была подписана конвенция крупными дистрибьюторами в России, согласно которой они договорились, что ввоз товара будет официальным. Производители также стараются навести порядок и выстраивают правильную цепочку. Пока объемов рынка должно хватать всем, как российским, так и казахстанским компаниям. Легально работать стало выгоднее: поменяли систему таможенного оформления, налоговая инспекция изменила отношение к легальному бизнесу. Я не вижу смысла выкраивать 5-10% прибыли и не платить налоги и рад, что многие это тоже видят», делится своим мнением Игорь Якушин.

Однако с ним не согласен Андрей Ларченков. Он говорит, что в связи с Таможенным союзом в Казахстан ввозится существенный объем товаров через Россию. Он задается вопросом: каким образом грузы попадают в Россию, так как цены по необъяснимым причинам значительно ниже, чем на товар, легально привезенный и оформленный в РК напрямую от производителя? Игорь Якушин, впрочем, тоже смотрит на ТС с небольшим пессимизмом: «На нашем рынке более-менее выстроился порядок, хотя проблем еще много. Я не знаю, что нам принесет присоединение к ТС Киргизии, в которой очень своеобразный рынок».

Прогноз ИТ-погоды

Обычно летом наблюдается некоторое замедление рынка, за которым следует т.н. сезон back-to-school и оживление рынка. Кроме того, прошли в нервном ожидании девальвации зима и весна, когда приходилось слышать жалобы о том, что никто ничего не покупает, запасаясь валютой на случай очередного ослабления тенге. Любопытно узнать, как пережили первое полугодие и что ожидают в будущем компании, занимающиеся ИТ-розницей.

В отчете по итогам I квартала 2015 года GfK сообщил, что сектор ИТ показал снижение объема в национальной валюте на 28%, объем продаж составил 16,9 млрд тенге. В первом квартале 2015 года курс казахстанского тенге к российскому рублю был таким, что продукты и услуги были гораздо более привлекательными в России, пишут аналитики GfK. Однако в недалеком будущем они ожидают уменьшения отрицательной динамики в связи с проявлением отложенного спроса на ИТ-продукцию.

Компания IDC прогнозирует снижение темпов экономического роста более чем в два раза по сравнению с прогнозами на начало 2014 года. Соответственно, в государственный бюджет поступит меньше денег, доходы государственных, нефтедобывающих и горнорудных компаний тоже уменьшатся. ИТ-рынок в 2015 году сократится на 14,2% на фоне негативных ожиданий и заморозки крупных ИТ-проектов в государственном и корпоративном секторе.

Мнение IDC поддерживает директор департамента маркетинга и рекламы АО «Логиком» Мария Лыткина. Она считает, что рынок в ближайшее время будет вести себя сдержанно. «Ограничивающий фактор — неопределенность на мировом рынке. В подобной ситуации не только конечные потребители (B2C), но и бизнес (B2B) вынуждены корректировать свои бюджеты, соответственно, многие станут откладывать покупки или корректировать спрос в пользу более дешевых товаров», — говорит она.

Если сравнить первое полугодие 2014 года с его девальвационным шоком и первое полугодие 2015 года, то предсказуемо рост розничных продаж значительный, делится своим мнением директор ТОО «Пульсер» Евгений Лоскутов. Он также отметил, что его компания ожидает незначительный общий рост продаж, если девальвации все-таки не будет.

Директор торговой сети АЛСИ заявил, что топ-менеджменту компании еще в 2008 году удалось распознать и спрогнозировать будущую рецессию в сегменте розничных продаж ИТ-товаров и в пост-кризисный период 2010 года в компании началась перестройка всех внутренних процессов, освоение новых рынков и новых подходов к работе с существующими заказчиками и партнерами. «На сегодняшний день нам удалось полностью трансформировать свой бизнес ритейла в онлайн-продажи», — подчеркнул господин Зверев.

В то время как одни приспосабливаются к существующим условиям, другие предпринимают более кардинальные шаги. Так, компания DL Computers вынуждена была отказаться от розницы по причине того, что нужно было определять дальнейшее направление развития — розница или дистрибуция, сказал Андрей Ларченков. «Несмотря на тяготы, с которыми мы столкнулись в связи с ожиданием девальвации — настроение на позитиве, иначе никак! Будем верить нашему президенту, который пообещал, что резкой девальвации не будет. Крутого всплеска в торговле, к сожалению, ожидать не стоит по причине ежегодного сезонного спада, но к школьному сезону, я предполагаю, будет существенный подъем продаж и к нему нужно готовиться», — добавил он.

АК Цент Микросистемс с пессимизмом смотрит в будущее. Директор компании Игорь Якушин считает, что розница не почувствовала активности от населения. «Проще держать деньги в кулачке, если они у кого-то есть, — говорит он. — Мое мнение, что потрясения еще будут и расслабляться пока рано».

У ритейла много проблем. Так, на упомянутом бизнес-саммите Retail Business Kazakhstan 2015 были озвучены основные проблемы торговли, среди которых выделяются рост потока товаров из России, снижение доходов населения, замещение магазинов и ТЦ серыми рынками и др. Проблем хватает, жаль, что не все оказались готовы обсуждать их в открытую.