ERP в Казахстане: выход из тени в облака

Обзор казахстанского ERP-рынка: игроки, доли, перспективы развития.

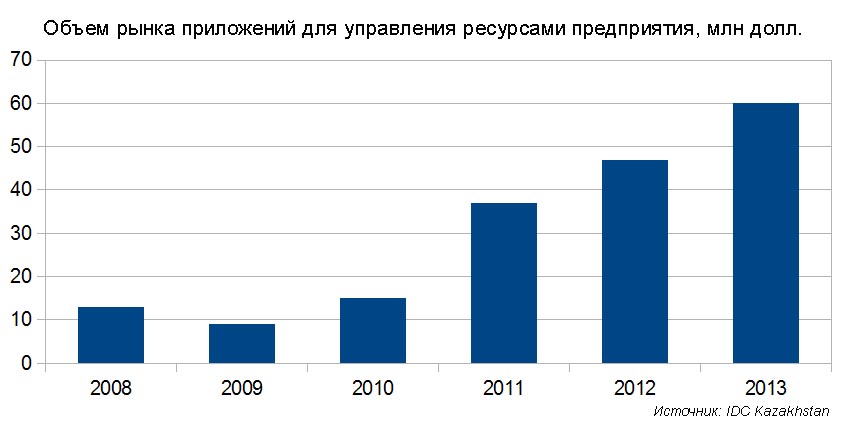

Объем казахстанского рынка приложений для управления ресурсами предприятия (ERM) в 2013 году достиг отметки 60 млн долларов США. За последние несколько лет наблюдается устойчивый рост в этой области и, по мнению экспертов, емкость рынка еще не достигла своего максимума. Кроме того, новые технологии могут кардинально поменять принципы функционирования ERM-систем и вообще стать основным двигателем рынка. В этом обзоре мы проанализируем лишь область приложений для планирования ресурсов предприятия, или ERP-систем.

Последних нет — все первые

Эксперты говорят, что мы живем в эпоху «третьей платформы» информационных технологий, и в ближайшее время рынок будет ориентироваться на мобильные решения, социальные сети, анализ больших данных и облачные услуги. Последние тенденции не обошли стороной и «тяжелые» продукты, в том числе CRM- и ERP-системы, которые, по прогнозу аналитиков, со временем полностью уйдут в «облака».

Если говорить о каких-либо статистических данных, то мировой и некоторые региональные рынки отслеживаются очень хорошо, однако с Казахстаном дело обстоит сложнее. IDC предоставили данные, согласно которым объем местного рынка ПО для управления ресурсами предприятия (ERM) составил 60 млн долларов в 2013 году. В целом можно наблюдать положительную динамику развития рынка, особенно после кризисного 2009 года: за последние 5 лет объем рынка ERM-систем вырос почти в 5 раз.

О том, какие доли занимают вендоры, остается только догадываться. Известно лишь, что в лидерах — SAP с долей рынка более 70% (источник — IDC). Как распределись остальные 30% — узнать не удалось. Представители западных вендоров на вопрос о занимаемой их компанией доле ответили с удивительным единодушием: политика компаний не позволяет раскрывать данные по отдельным рынкам.

Тем не менее, вендоры не преминули высказаться в духе, что успешно развиваются. В Microsoft заявили, что рост MS Dynamics ERP в эти годы был двузначным, и компания уверенно растет по сравнению с конкурентами. В Oracle пространно ответили, что на сегодняшний день компания имеет более 50 продуктовых и отраслевых категорий, где является лидером по оценкам внешних аналитиков и занимает лидирующие позиции на ключевых рынках. SAP скромно сослались на рэнкинг «Эксперт 200», согласно которому 13 из 20 крупнейших компаний в Казахстане используют решения SAP. И только представители российской «Галактики» ответили, что по их расчетам они занимают около 5% рынка.

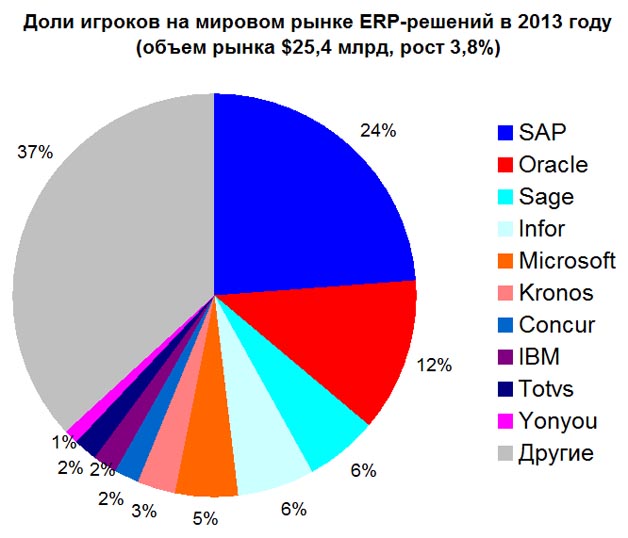

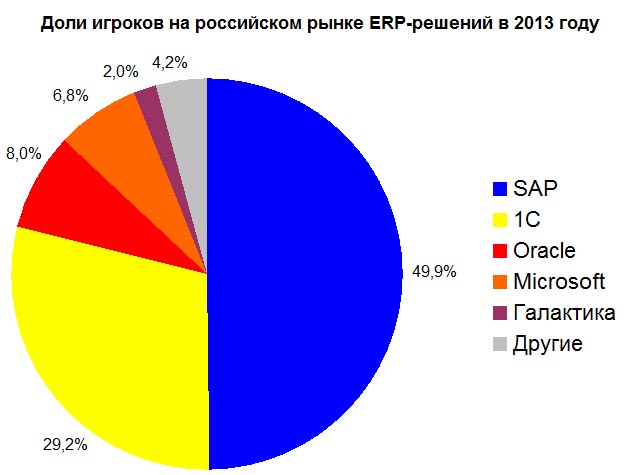

Для сравнения приведем данные Gartner о глобальном рынке ERP-систем и соответствующие показатели по России, предоставленные компанией «1С», — которые, по словам заместителя директора группы компаний «1С-Сапа» и «Слава ВЦ» Татьяны Сапа, вполне сопоставимы с казахстанским рынком. Но самое главное, на что попросила обратить внимание госпожа Сапа, это то, что рынок традиционно подсчитывается в денежном выражении. Однако стоимость решений у вендоров существенно отличается: цена SAP в несколько раз превышает стоимость того же «1С-Предприятия», поэтому в количественном выражении расклад получается совершенно другим. Каким, ответить сложно.

Из приведенных выше графиков видно, насколько сильно отличаются региональные данные от глобальных. Если предположить, что SAP занимает долю в 70%, то на всех остальных вендоров приходится всего 30%, а это значит, что вряд ли кто-то из них может претендовать больше, чем на 6-8% рынка.

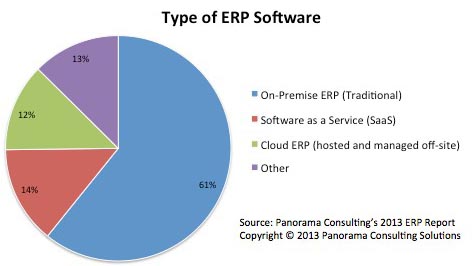

Консерватизм рынка

Исследовательская компания Panorama Consulting в своем ежегодном отчете по рынку ERP-систем указывает, что, несмотря на активное продвижение в СМИ облачных ERP-решений, заказчики остаются достаточно консервативными и пока что предпочитают локальную установку систем (61% респондентов) либо в качестве сервиса (26%), в то время как в облака решились уйти только 12% пользователей.

Интересно было бы посмотреть на разбивку по отраслям, но в силу объективных причин этого сделать пока невозможно. Основываясь на сообщениях от вендоров и на материалах в СМИ, получается, что крупнейшие заказчики — это добывающая отрасль, нефтегазовый сектор, финансовый сектор, телеком и энергетика. Если учитывать, что активно в сегменте ERP-решений работает российская «1С», то можно добавить предприятия малого и среднего бизнеса, которые все внимательнее смотрят в сторону «1С-Предприятия» и других «коробочных» недорогих решений.

Взгляд на игроков

SAP

Как уже было сказано, немецкая компания — мировой лидер рынка, в число 165 клиентов в 25 отраслях входят лидеры казахстанской экономики. Специалисты вендора предполагают дальнейшее увеличение доли рынка в таких стратегических отраслях, как государственный сектор, нефтяная и газовая промышленность, банки, транспорт и энергетика, металлургия, добывающие отрасли.

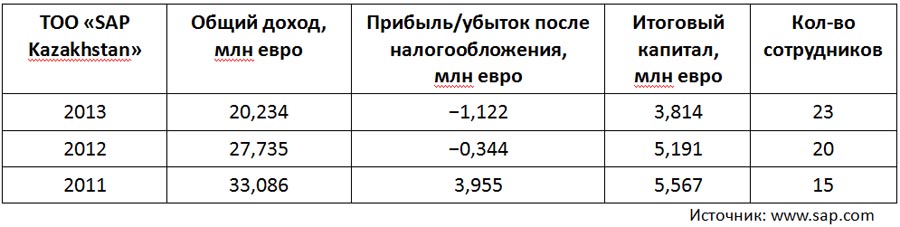

2013 год для казахстанского офиса SAP был примечателен переводом на казахский язык SAP ERP: работа заняла порядка 2 лет, на локализацию потрачено примерно 25 млн евро. Также в 2013 году обозначился рост спроса на решения SAP в секторе среднего бизнеса, в таких отраслях как промышленное и гражданское строительство, ритейл и дистрибуция, логистика и производство ТНП. Тем не менее, в ежегодном отчете, публикуемом на официальном сайте SAP AG, можно увидеть, что по Казахстану компания в течение последних двух лет показывает убытки. Менеджеры представительства объясняют это инвестициями в локализацию продукта (хотя основные вложения были сделаны в 2012 году), в развитие рынка, в обучение партнеров. Убытки они также связывают со спецификой методики учета внутри самой компании.

Oracle

Американская корпорация предлагает более 50 продуктовых и отраслевых категорий, где по оценкам внешних аналитиков является лидером. Однако ключевым продуктом Oracle все же считается Oracle Database, а также активы приобретенной компании Sun Microsystems. У корпорации в Казахстане насчитывается порядка 100 партнеров. В прошлом году Oracle открыла представительство в Астане для более плотного сотрудничества с государственными органами, ведь в числе крупнейших клиентов Oracle E-Business Suite — Комитет казначейства Министерства финансов РК, кроме того серьезные проекты реализуются в добывающей отрасли и в сфере образования. По словам представителей компании, Oracle занимает лидирующие позиции на ключевых рынках Казахстана (но и не будем забывать, что на долю SAP приходится 70% рынка ERP-систем).

Microsoft, Epicor, Галактика, 1С

Даже в разрезе продуктов и услуг Microsoft, MS Dynamics не является основополагающим направлением. Тем не менее, Dynamics показывает положительную динамику роста за последние годы. В Казахстане у Microsoft очень разнообразный портфель проектов в финансовом секторе, в рознице, в добывающей промышленности. А один из проектов по внедрению Dynamics AX завоевал звание Лучшего ИТ-проекта года.

Основной доход Epicor, 84%, приходится на Северную и Южную Америку. Регион EMEA приносит 11%, из чего можно предположить, что Казахстан занимает очень и очень скромные позиции. И все же, компания представлена на рынке Казахстана, и ключевыми для нее являются клиенты из секторов производства и дистрибуции.

Российская «1С» впервые в 2013 году провела в Казахстане конференцию, посвященную решениям компании и практике их применения. «1С» с 2004 года работает в поле ERP, и в Казахстане работают 4 дистрибьютора и около 400 партнеров-франчайзи.

Что касается «Галактики», то эта российская компания на рынке Казахстана работает 17 лет, в число ее клиентов входят довольно крупные компании из нефтегазовой и добывающей отраслей.

Готов ли рынок к тектоническим сдвигам?

По данным IDC за 2012 год, доля программного обеспечения в структуре отечественного ИТ-рынка составляет 2%, и это ничтожно мало. Государство понимает важность развития ИКТ, и поэтому в программе «Информационный Казахстан — 2020» поставило задачу нарастить мощность отрасли до 4% ВВП. Большое внимание уделяется разработчикам ПО, хотя следует признать, что в сегменте систем управления предприятием преобладают международные решения, и вряд ли рынок готов обратить взор на отечественные разработки. Кроме того, зарубежные разработчики предлагают своим заказчикам отраслевую экспертизу, опыт международных партнеров и методологию внедрения. Однако, с учетом местных особенностей законодательства, учета, налогообложения и т.д. казахстанским компаниям, выбравшим продукты иностранных вендоров, зачастую требуется серьезная адаптация их решений, что приводит к увеличению сроков внедрения проектов и росту стоимости поддержки готового решения.

Известно, что SAP внедряет решения в крупнейших компаниях Казахстана, в том числе на предприятиях АО «Самрук Казына», и в ближайшем будущем вендор ожидает новые крупные проекты, поскольку внутри холдинга разработаны программы бизнес-трансформации, которые сегодня разворачиваются в группе компаний «Самрука». «Целью таких программ является реализация оптимальных бизнес-моделей, направленных на повышение операционной и финансовой эффективности компании, — отметил управляющий директор SAP Казахстан и Центральная Азия Максим Ламсков. — И в этом процессе компания SAP может и готова выступить в качестве стратегического партнера, привнося свой 40-летний опыт повышения эффективности мировых корпораций».

Как говорят некоторые консультанты, на высоком уровне «Самрука» всерьез рассматривается возможность внедрения SAP во всех «дочках» госхолдинга (к слову, ИТ-директором в «Самрук-Казыне» является Николас Малоун, бывший директор SAP в Казахстане), но не все готовы к внедрению SAP по весьма объективным причинам.

С учетом того, что компанией SAP проведена локализация ПО и сама природа системы предполагает некую пожизненную привязку, каких-либо изменений в разделении рынка ожидать не предвидится. Это означает, что остальным вендорам придется либо довольствоваться своей нишей, либо осваивать новые отрасли, в которых массового внедрения ERP еще не произошло.

В Oracle считают, что особенности ERP-рынка Казахстана обусловлены большим или меньшим развитием тех или иных отраслей или вернее, готовностью или неготовностью компаний из отдельных отраслей к внедрению решений класса ERP. Так, пояснили в Oracle, отличия существуют в секторе ЖКХ — российские компании в этой отрасли, например, водоканалы, уже работают в ERP-системах, а в Казахстане компании ЖКХ пока реже отдают предпочтение масштабным ERP-проектам.

Схожую точку зрения высказали и в Microsoft: в Казахстане достаточно низкий уровень осведомленности о ERP среди локальных компаний. Не все понимают, зачем им нужны подобные решения и не проявляют интерес, узнав сколько ресурсов предстоит потратить для их внедрения.

Но, как мы уже отметили, сдвинуть позиции лидеров представляется затруднительным. Генеральный директор корпорации «Галактика» в Казахстане Нуржан Тойшы считает, что крупные холдинги, работающие с международными компаниями, покупают SAP, Oracle и т. п., а большинство средних и мелких компаний работают с «1С», и новым клиентам ERP-системы продавать крайне сложно: все на рынке поделено, но есть ниши в специальных решениях, например ТОРО (техническое обслуживание и ремонт оборудования), управление персоналом, Business Intelligence (отчетность, моделирование, управление рисками), финансы, бюджеты и другие спецрешения с глубокой проработкой, которые интегрируются с любыми ERP-системами.

Рынок развивается — а проблемы никуда не уходят

В SAP считают, что рынок бизнес-приложений в Казахстане можно охарактеризовать значительной долей собственных разработок и непромышленных решений в сегменте корпоративного и государственного ПО. По мнению SAP, такие решения не отвечают современным требованиям, слабо развиваются и требуют постоянных больших инвестиций. Другими словами, многие компании не получают должной отдачи от инвестиций в корпоративное ПО. «С другой стороны, мы наблюдаем дефицит ИТ-специалистов в области SAP-решений как следствие постоянно повышающегося спроса на решения SAP, что также не может не влиять на дальнейшее развитие SAP на рынке ERP», — отметил управляющий директор SAP Казахстан и Центральная Азия Максим Ламсков.

В общем, проблемы при внедрении систем на предприятии в Казахстане такие же, как и во всем мире: это и специфика бизнес-процессов, сопротивление сотрудников предприятия, недостаточное обучение персонала, неправильный подход в проектировании, недостаточная квалификация консультантов, скрытые расходы и т.д. Здесь и там появляются сообщения об очередном проекте, внедрение которого превысило все допустимые сроки или даже об отказе работы с системой. Чаще всего критикуют SAP — лидеру рынка не однократно ставили в упрек стоимость, сроки внедрения, да и эффективность. А недавно Госдума РФ вообще направила депутатский запрос в Генеральную прокуратуру по поводу деятельности корпорации SAP в России на предмет коррупции. Впрочем, подобные скандалы вокруг крупных зарубежных компаний возникают довольно часто.

Эх, полным-полна коробочка

Как мы знаем, лидеры мирового рынка ERP-решений предлагают и т.н. «коробочные» решения для МСБ, на основе типовых бизнес-процессов, встречающихся в той или иной отрасли. Тем самым западные вендоры пытаются отвоевать часть рынка у российских разработчиков, хотя эксперты утверждают, что тот же SAP обладает излишней функциональностью, чего не нужно маленьким компаниям. И в цене западные решения все равно уступают российским. Тем не менее, партнеры мировых компаний выражают определенный оптимизм по отношению к «коробкам». Так, специалисты казахстанской BI-Consulting считают, что выбрав в качестве стандарта ERP-системы коробочное решение на базе SAP ERP, многие компании среднего сегмента рынка уже через 4-6 месяцев могут сделать огромный рывок в оптимизации своего бизнеса в части снижения затрат, анализа себестоимости и повышении прозрачности бизнеса.

Как бы то ни было, ERP-системы SAP, Oracle, SAS и пр. — это всего лишь инструменты и их надо еще грамотно внедрять и использовать.

Вендоры vs. партнеры

На локальных рынках производители в силу разных причин не продвигают свои решения самостоятельно, и стремятся наладить сотрудничество с местными компаниями, которые собственно и занимаются продажей, внедрением и обслуживанием решений.

Основные принципы работы с партнерами у разработчиков ERP-систем строятся приблизительно одинаково — проводятся всевозможного рода семинары, вебинары, конференц-коллы, партнерские конференции, программы обучения. Помимо этого, корпорации снабжают местные компании материалами, помогают на стадии pre-sale и во время работы над проектами и т.п. Вся эта деятельность обычно регламентирована и стандартизирована. Партнеры ранжируются по показателям своей деятельности и обязательно сертифицируются. Но, конечно, у каждого вендора существуют особенности.

У SAP в Казахстане 26 партнеров с более чем 500 консультантами, и в течение ближайших двух лет компания планирует увеличить их число.

Oracle в Казахcтане имеет 25 партнерских компаний со статусом Oracle Platinum, с 5 или более специализациями по продуктам Oracle.

В Microsoft говорят, что они много инвестируют в развитие сети местных партнеров, однако большинство из них — это довольно небольшие компании, которые могут потерять значительную долю рынка с приходом зарубежных компаний-конкурентов на казахстанский рынок, если не будут проактивно развиваться.

В отличие от конкурентов, Epicor не стремится к созданию большого канала реселлеров, соревнующихся между собой. Epicor предлагает настоящее партнерство, часто с определенной специализацией, возможно, предметно- или вертикально ориентированное или для покрытия определенных географических районов.

Филипп Филатов из Key Century, еще одного партнера SAP, выразил опасение, что в последнее время все сильнее чувствуется дыхание России: игроки северного соседа выдавливают местные компании. По его словам, в Казахстане всего 500-600 консультантов, и это мало для Казахстана.

Что касается Microsoft, то один из ее крупнейших партнеров, компания SynConsult Master отмечает, что взаимоотношения Microsoft с партнерами очень простые. Microsoft предоставляет программное обеспечение и долю в лицензионном сборе в зависимости от объемов продаж. Собственные усилия по продвижению своих продуктов корпорация не прикладывает. В Европе для малого и среднего бизнеса конкурентов MD NAV нет, и поэтому там такая стратегия себя оправдывает. В странах СНГ стандартом бухучета является «1С Бухгалтерия». В этих условиях продать MD NAV чрезвычайно сложно. Это, пожалуй, самый большой недостаток.

По мнению Татьяны Сапа, у их продукта (1С) есть основное преимущество — локализация системы под стандарты отрасли, с регулярным и полным типовым обновлением в рамках подписки, в среднем один раз в квартал. «Чтобы работать в Казахстане, нужно локализовать продукт, — говорит она. — Можно сделать проект под клиента, а можно под стандарты отрасли. Восприятие „1С“ как разработчика софта для бухгалтерии потихоньку меняется. Те прогрессивные руководители, с которыми мы встречаемся, говорят именно об интересе к „1С-Предприятию“, хотя мы больше ассоциируемся с „1С-Бухгалтерией“, которая в Казахстане используется примерно в 92% случаев».

Сроки решают все

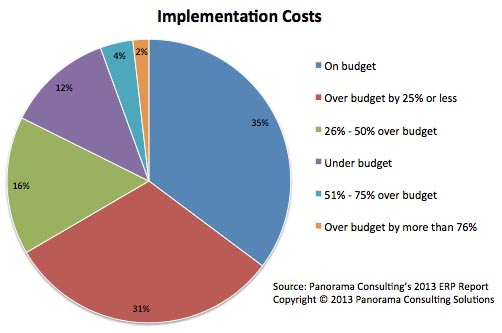

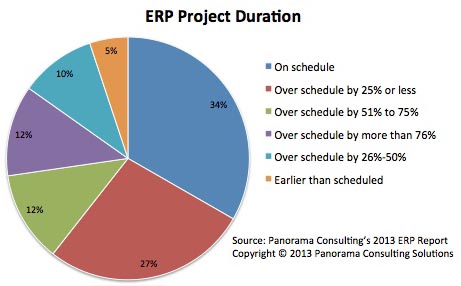

Вернемся к проблемам со сроками и бюджетом при внедрении ERP-решений. В исследовании Panorama Consulting показано, что 65% респондентов ответило, что внедрение системы вышло за рамки бюджета. Примерно столько же не уложились в заданные сроки.

Как считает Татьяна Сапа, ERP-системы нужно внедрять с помощью проектных технологий, которые у нас на рынке не привыкли использовать — и в этом основная проблема. В целом, эту точку зрения поддерживают и остальные. Бывают ситуации, когда решение о внедрении той или иной ERP-системы спускается сверху, а у непосредственного исполнителя со стороны заказчика нет понимания для чего внедряется данная система и, соответственно, нет желания внедрять ее, пояснили в BI-Consulting, авторизованного партнера SAP. В результате вся проектная команда со стороны заказчика осуществляет проект с неохотой, затягивает сроки, не предоставляет вовремя необходимую документацию и информацию.

Еще одной причиной неудачного проекта может стать неверная оценка рисков внедрения со стороны системного интегратора. Например, если поставщик неверно рассчитал сроки реализации проекта, не учел специфику бизнеса заказчика, не рассчитал свои возможности по наличию достаточного количества необходимых специалистов.

C другой стороны, Елена Шилкова из SynConsult Master считает, что незавершенных проектов практически не бывает. Превышение бюджетов и сроков в значительной степени сопутствует подавляющему числу ИТ-проектов вообще. В этом есть своя закономерность. Покупатель практически всегда оказывает давление на внедренца, стремясь минимизировать сроки и затраты. Внедренцу иногда просто некуда деваться, он принимает эти условия. В результате мы имеем картину с превышением бюджетов и срыв сроков. К тому же, проблемы нововведений в организациях хорошо известны. Их редко учитывают, когда оценивают проект.

Правда, есть еще такое мнение касательно внедрения проектов в Казахстане: иностранный менеджмент сильно не доверяет экспертизе местных внедренцев. К тому же корпоративные правила требуют, чтобы региональные подразделения международных компаний работали с глобальным подрядчиком. Казахстанские компании подобными обязательствами не отягощены, и могут отдавать предпочтение местным консультантам. Возможно, в этом тоже кроется причина, по которой отечественные внедренцы не могут наращивать экспертизу, так как попросту не имеют доступа к большим проектам.

Что же рекомендуют компании, занимающиеся внедрением систем? Специалисты BI-Consulting считают, что избежать подобных ошибок можно путем предварительного небольшого обучения проектной команды и выполнением предпроектных работ по определению детальных требований к будущей системе, а также разработки концептуального проекта системы.

Угрозы vs. возможности

Как уже было отмечено, ряд компаний видят определенные угрозы со стороны российских игроков, которые в рамках Таможенного союза могут не только чувствовать себя увереннее на территории нашей страны, но и принимать участие в тендерах и конкурсах госкомпаний. Эти опасения свойственны казахстанским консультантам, в то время как мировые компании внедряют свои продукты по всему миру, и для них не столь важно, какая компания будет внедрять продукт здесь или там. Более того, в Microsoft считают, что россияне и белорусы в основном приносят свой опыт и решения на казахстанский рынок, тем самым помогая местным партнерам развиваться и двигаться вперед.

Однако сейчас существует большая угроза со стороны охваченной кризисом Украины, откуда приходит дешевая, но квалифицированная рабочая сила, отметили в ГК «1С-Сапа и Слава ВЦ». Из-за того, что в Казахстане низкая плотность населения, у нас более дорогие специалисты. «Нас спасает то, что мы более прогрессивные в технологиях, есть программы развития — пусть их и критикуют, но они все равно что-то дают. Там (на Украине) есть 7 предприятий, в которых работают около 3000 программистов. Им все равно, под какой продукт писать код, — говорит Татьяна Сапа. — В Казахстане же если в компании больше 30 программистов — то она считается крупной. Так что быстро поднять уровень кадров нереально». То, что есть проблемы с кадрами, отмечают и в «Галактике»: на рынке мало специалистов за умеренные зарплаты.

В качестве выхода из складывающейся ситуации предлагается работать на экспорт для Кыргызстана или Туркменистана — но это маленькие рынки.

Будущее ERP-систем

Основная проблема, по мнению Елены Шилковой из SynConsult Master, кроется в том, что бизнес еще не полностью легализован, поэтому емкость рынка еще не использована по максимуму: «Мы видим, что в Казахстане делается много для вывода бизнеса из тени. В этих условиях появится спрос не только на системы бухгалтерского учета, но и на системы управленческого учета. Это именно то, для чего служит MD NAV, и для среднего бизнеса ему конкурентов нет. Так что мы смотрим в будущее с оптимизмом». В SAP отметили, что на развитых рынках доля ИТ в структуре ВВП страны составляет около 20-30% и свидетельствует о зрелости рынка. «Потенциал развития ERP-рынка Казахстана — это огромные возможности для клиентов-участников рынка с точки зрения привнесения ценности для своего бизнеса», — говорит управляющий директор SAP в Казахстане и Центральной Азии Максим Ламсков.

Поскольку даже на государственном уровне говорят об интересе к информационным системам в качестве сервиса, то будет интересно узнать, что думают об этом консультанты. «На наш взгляд для компаний, относящихся к крупному бизнесу, в ближайшем будущем наиболее интересными будут аналитика, облачные решения и отдельные специализированные решения с учетом специфик организаций. Это обусловлено тем, что в сегменте крупного бизнеса практически повсеместно внедрены те или иные ERP-решения и в дальнейшем компании их будут развивать», — считают в BI-Consulting.

Что касается облачных решений, то взгляды на этот вопрос у компаний диаметрально противоположные: в BI-Consulting считают, что это направление безусловно интересно, и в ближайшие годы получит широкое применение в компаниях Казахстана. Однако в SynConsult уверены, что хотя за «облаками» будущее, но пока значительная часть бизнеса находится в тени, особого интереса к облачным решениям не будет.

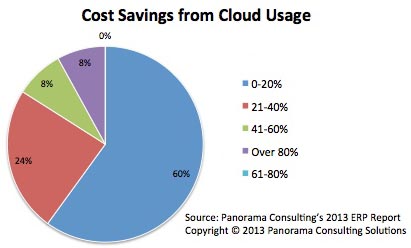

В заключение приведем еще один график из исследования Panorama Consulting, который показывает, что респонденты в целом не сильно доверяют «облакам» и осознают эффективность технологии с точки зрения затрат, исследователи Panorama считают, что этот рынок будет расти.