Nvidia: пасмурно, возможны пузыри

Ожидает ли чипмейкера судьба Теслы?

Третья по капитализации компания после Microsoft и Apple, оценивающаяся в $2,06 трлн, на волне ИИ-хайпа. Надолго ли она на биржевом олимпе?

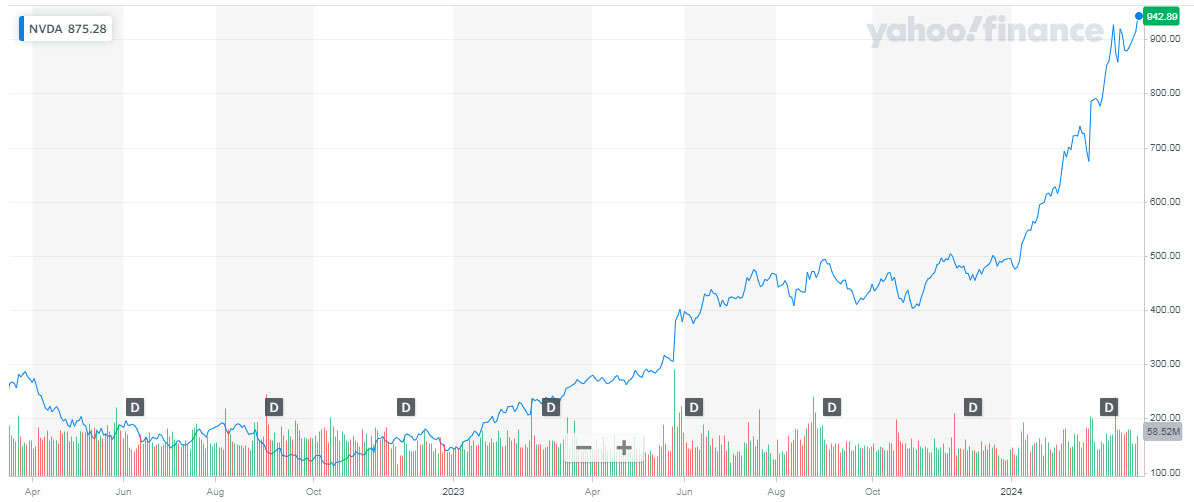

За год компания с $257 за акцию выросла без малого в 4 раза — до $900+. До Теслы, которая, похоже, уже забыта своими восторженными адептами, конечно, еще далеко (с 2017 года по 2021 год капитализация компании выросла в 25 раз, но с тех же пор бумага компании снизилась в 2,3 раза). И, похоже, для Теслы это еще не все — дела там идут все хуже и хуже — компания, кстати, наряду с Боингом прочно обосновалась на скамейке аутсайдеров SP500. Почему так произошло? Во-первых, электромобили оказались сильно переоцененными — спрос на них не то, чтобы не растет, но растет не так как хотелось бы. Второе — другие производители тоже не спали — на рынке десятки альтернатив, а конкуренция делает этот сектор уже не таким маржинальным. А тут еще один гвоздь для «электро» — многие производители существенно отодвинули планы по отказу от ДВС. В общем, Тесла уже не торт.

К чему вся эта предыстория про Теслу? Говорят, история на рынке рифмуется. Будет ли Nvidia этой самой рифмой?

ИИ же с ними

Вы будете удивлены, но акции компании почти не отреагировали на анонс ChatGPT, который, напомним, был запущен 30 ноября 2022 года. А между тем, это был бы прекрасный повод для старта супераптренда Nvidia. А еще ранее акции компании снижались почти весь 2022 год, достигнув отметки $146 за бумагу. Рост начался выходом из узкого диапазона в феврале 2023 года. К концу года бумага компании выросла почти втрое. Ну, а то, что мы видим сейчас, началось с нового года, 2024-го. На этом пути, кстати, компания поставила рекорд всех времен — крупнейший однодневный прирост стоимости компании на $277 млрд (после выхода отчетности).

Но вернемся в начало 2023 года. Что же произошло тогда?

Первое. В 2023 году на рынок хлынул невообразимый поток денег — около $3 трлн. Их источник — QE — quantitative easing, «количественное смягчение». Такой трюк в США уже проделывали (в 2008-м). И хотя идея была в том, чтобы оживить реальную экономику (которой, кстати, пророчили рецессию) через реальный сектор, деньги, разумеется, ринулись и на биржи — заниматься привычным делом — надувать пузыри.

Второе. За время пандемии в США резко выросло количество частных инвесторов — сейчас их доля достигает 25%. Эти инвесторы часто ориентируются исключительно на лидеров рынка. Раньше это была группа FANG (Facebook, Amazon, Netflix и Google), Apple, Microsoft и другие. Теперь к этому списку можно смело прибавить Nvidia. Ну, а что могут частные инвесторы, все мы знаем — вспомните историю с GameStop, которая уже даже экранизирована.

Ну, а дальше в дело включился органический тренд — взрывной рост интереса к ИИ со стороны военных, спецслужб и бизнеса, который и подстегнул спрос на видеокарты: архитектура карт Nvidia оказалась просто идеальной для таких ИИ-задач. Сейчас, по разным оценкам, компания контролирует до 95% всех вычислений в секторе ИИ. Так что это не про хайп, конечно, а про то, что в Nvidia кто-то знал заранее (смайл), создав не просто оптимизированные под ИИ карты, но и программное обеспечение для управления, настройки и оптимизации массивами карт. Спрос на карты компании просто невероятный — по итогам ушедшего года выручка выросла на 125% при росте прибыли на 581%.

Как мы видим, в деле Nvidia сложилось несколько факторов. Как и в случае с Тесла, стечение обстоятельств уникальное — в итоге кратный рост. Но в среднесрочной/долгосрочной перспективе чипмейкера ждет та же история. Не считаете, что аналогия с Теслой уместна? Тогда вспомните Cisco, которая потеряла со времен доткомбума около 67% своей капитализации.

Основная интрига вращается вокруг практической пользы ИИ для бизнеса. Именно эта идея видится основным топливом для роста Nvidia. Взрыв на этом рынке, очевидно, связан напрямую и с успехами генеративного ИИ, а спрос педалируют большие компании с суперпроектами — там нужны и фермы, и специалисты. Трудно даже представить, что тут поставлено на карту — к примеру, в случае успеха, ИИ поможет кардинально снизить издержки и повысить производительность крупных разработчиков программного обеспечения, обеспечив компаниям безоговорочное лидерство. В этом же шорт-листе медицина, наука, разработчики и производители чипов и т. д. Понятно, что прогнозы рынка тоже благоволят — по разным оценкам, рынок ИИ может вырасти к 2028 год до $600 млрд.

Конкуренты не дремлют

Очевидно, что вскоре на поляну Nvidia потянутся другие чипмейкеры. Если уже не потянулись. Есть данные о том, что у AMD уже есть чип (речь идет о MI300), который превосходит все, что есть у Nvidia. Но слабая сторона AMD — это отсутствие экосистемы, и этот факт ограничивает потенциальной эффект анонса.

В Китае, похоже, идея противопоставить что-то Nvidia и уйти от зависимости от США — это национальная идея. И игроки вроде Huawei уже имеют ответ — графический ускоритель Ascend 910B, — причем, китайский гигант уже создал экосистему для ИИ, компоненты которой состоят из аппаратной, программной и сетевой инфраструктуры. Ставка на локальные решения — это не только вопрос национальной безопасности в критически (уже) важном вопросе ИИ, но и ответ на протекционистские действия Белого дома, которые, кстати, привели к тому, что выручка Nvidia в Китае с 17% рухнула до 5%.

Кстати, скепсис в сторону возможностей Китая по созданию собственных конкурентоспособных чипов выглядит весьма спорным. Достаточно вспомнить нашумевшую историю ушедшего года, когда во флагмане Huawei Mate 60 Pro нашли процессор (Kirin 9000s), произведенный по стандартам одного из самых передовых технологических процессов — 7 нм. Неожиданно.

В этот же список стоит добавить китайского производителя карт Moore Threads и опять же китайского чипмейкера Sophgo — производителя тензорных процессоров для нейронных сетей и CPU на базе RISC-V.

Разумеется, нельзя пройти мимо «старых» игроков, которые уже имеют достаточно сильные позиции на этом рынке — Intel, Samsung, Xilinx и Micron Technology.

В целом, рынок является быстрорастущим, поэтому, тут будет много сюрпризов в ближайшие годы, в среднем же, по оценке исследовательской компании Mordor Intelligence, среднегодовой темп роста рынка ИИ составит 31% (на горизонте до 2029 года). При этом, Северная Америка, являясь крупнейшим рынком, значительно уступает Азиатско-Тихоокеанскому региону по темпам роста. Не исключено, учитывая, что центр экономического роста сместился именно туда, именно АТР станет крупнейшим рынком для ИИ в обозримом будущем (прим. — мнение автора).

Так брать или не брать?

Если верить прогнозам, опубликованным на портале Yahoo Finance, эксперты не ждут от Nvidia новых больших рекордов: если в текущем году темпы роста доходов компании могут составить 89%, то уже в следующем 21,9%. А на пятилетнем горизонте — 36%. В пассиве Nvidia так же тот факт, что, по мнению аналитиков от Gavekal, рынок полупроводников цикличен и сейчас он находится в фазе роста. Это означает, что все больше и больше инвестиций направляются не только в разработку чипов, но и в строительство фабрик. Что случится, когда они будут возведены, понятно.

В активе же — денежная масса продолжит расти, по крайней мере, есть такое мнение на рынке: «количественные смягчения» — это новая парадигма финансового мира: слезть с этой «иглы» в текущем моменте выглядит самоубийственной идеей.

Итак, является ли все, что происходит на рынке ИИ пузырем? Мы уже говорили о том, что прямо сейчас — на растущем, молодом и многообещающем рынке ответ на этот вопрос скорее негативный. Но не все так просто. Например, аналитики из Goldman Sachs проанализировали оценки десяти крупнейших акций в индексе SP500, связанных с ИИ. Так вот, с одной стороны, при ценах в среднем в 25 раз превышающих ожидаемую прибыль на предстоящий год, они выглядят дорогими. Но на более широком горизонте это еще не пузырь (во времена доткомбума цены были в 43 раза выше прибыли). Но Nvidia и тут выделяется — фактически она уже и есть пузырь — соотношение цена/прибыль составляет почти 79! Так что докомбум для компании уже как бы наступил.

Так что да, этот праздник еще пока в самом разгаре, но там, чуть дальше — за горизонтом уже витает предчувствие — рынок непременно упадет, ведь деревья не растут до неба.