Свое дело: платежные терминалы

Руководство к действию: как начать свое дело в бизнесе по приему платежей через терминалы.

Рынок электронных услуг развивается семимильными шагами. Электронные платежи и

Платежные терминалы — расцвет эпохи

Зародившись в России в конце 20 века, уже к 2006 году его оборот составил порядка 300 миллиардов рублей, а к 2009 году достиг показателя в 700 миллиардов. В Казахстане это развитие началось в середине

Оплата услуг через терминалы имеет существенный потенциал — по некоторым оценкам, рынок насыщен лишь наполовину, что открывает широкое поле для дальнейшей деятельности в этом направлении. В то же время, есть и противоположные мнения — отдельные участники рынка говорят о перенасыщенности. Стоит также помнить и о тенденции «привыкания» населения к новинкам. Так, например, еще несколько лет назад о назначении «платежных ящиков» знали немногие, сегодня же этот вид оплаты услуг стал весьма популярным.

Руководство к действию

Предприниматели имеют возможность создать собственный бизнес в рамках рынка моментальных платежей — выступить в роли дилера платежной системы, владельца платежных терминалов. Дилеры закупают специальное оборудование, подключаются к платежным системам, выбирают места под аренду, организуют пункты приема платежей и принимают платежи от населения. За каждый проведенный платеж дилер получает комиссионное вознаграждение.

Возможно,

По данным платежного сервиса QIWI, доля операторов сотовой связи в обороте платежных систем составляет 75%. На втором месте с долей 12% находится оплата услуг

Тем не менее, этот вид бизнеса при грамотном подходе может оказаться не таким уж и мелким. «Наличная форма оплаты, как на сегодняшний день, так и в перспективе на ближайшие 5 лет, будет самой востребованной в Республике Казахстан. Именно поэтому платежные терминалы как нельзя более актуальны для организации приема платежей. Это выгодно всем — плательщик получает доступный и удобный платежный инструмент, провайдер услуг — повсеместно распространенный канал приема платежей, а владельцы терминалов — выгодный бизнес», — отмечают в ОСМП (

Так что же необходимо для основания собственного «терминального» дела, пусть и небольшого, зато приносящего постоянный доход? Для того чтобы начать принимать платежи, необходимо:

1) Зарегистрировать юридическое лицо.

2) Определиться с местом для установки платежного терминала. Не стоит забывать, что чем более проходимое место вы выберете, тем более прибыльным будет ваш бизнес (но и размер арендной платы тоже вырастет).

3) Приобрести терминалы.

4) Определиться с платежной системой, с которой вы будете работать, подписать договор и завести специализированный счет. Платежная система является посредником между вами как владельцем терминала и компаниями, в пользу которых вы будете принимать платежи. Чем с большим количеством партнеров работает платежная система, тем более широкий спектр платежей вы сможете предоставить своим клиентам.

Рассмотрим, какими бывают виды пунктов по приему платежей.

Терминал самообслуживания

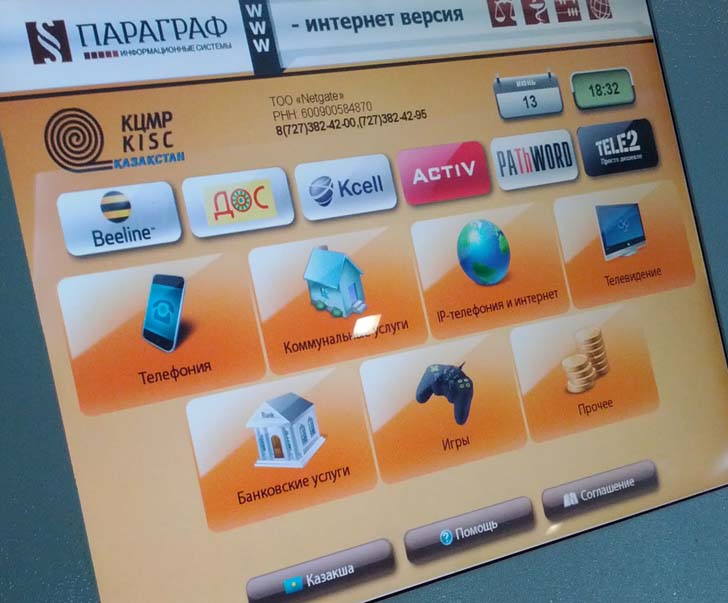

Позволяет пользователям самостоятельно осуществлять платежи. Вся информация представлена в структурированном виде на мониторе, а виды платежей разбиты по типам: интернет, телефония, коммунальные услуги, оплата кредитов

Термин произошел от английского Point Of Sale, или «точка продаж».

Платежная точка

Одно из самых компактных решений, не требующее больших затрат на приобретение оборудования. Точка может быть организована лишь посредством ноутбука или смартфона и соответствующего программного обеспечения. Подобное решение гораздо дешевле предыдущих, а сама точка оплаты может быть развернута (или, если необходимо, свернута) в самые короткие сроки.

Потратиться придется, но все же…

Основным преимуществом бизнеса по приему платежей можно назвать небольшие трудозатраты на его организацию и последующую работу. Вхождение в данный вид бизнеса можно считать относительно недорогим. Самой значительной статьей расходов является приобретение платежного терминала — его стоимость колеблется от 2,5 до 4 тысяч долларов, в зависимости от модели и дополнительных возможностей. Собственно, этим основная часть вложений и ограничится.

Ключевым фактором в построении собственной терминальной сети является количество точек приема платежей — чем их больше, тем быстрее вернутся инвестиции и ощутимее будет доход. Для полноценного старта и развития собственного бизнеса начинать необходимо с установки, как минимум, трех терминалов (хотя некоторые игроки говорят о десяти терминалах). Для начала бизнеса потребуется порядка 1 млн тенге — в эту сумму входит стоимость самих терминалов и первоначальные средства для оборота.

Для обслуживания терминалов потребуется минимальный штат персонала. Как отмечают «старожилы» этого бизнеса, с работой сети из 8 терминалов может справиться 1 человек, а 5 человек вполне смогут обслуживать несколько десятков терминалов. Здесь отсутствует необходимость иметь складские запасы, заниматься логистикой, оформлять горы документации с новыми или существующими клиентами. Главное в этом бизнесе — расставить аппараты или точки приема в людных местах и следить за инкассацией и техническим состоянием.

Вот как выглядит усредненный

Единовременные затраты

Закупка терминалов оплаты, наиболее затратная часть. Средняя цена одного терминала составит порядка 3000 долларов. Самые дорогостоящие предложения — платежные терминалы, пригодные для эксплуатации в уличных условиях, им не страшны перепады температур и осадки. Цена таких аппаратов может достигать 9000 долларов. Существуют также бесплатные решения — это программное обеспечение для касс, ПК или сотовых телефонов. В этом случае терминалы приобретать не понадобится.

Ежемесячные расходы

— Плата за аренду места, где будет установлен терминал оплаты — стоимость зависит от адреса и посещаемости места. А если вы уже являетесь владельцем

— Пополнение специализированного счета — он пополняется на определенную сумму, размер которой зависит от числа пунктов приема платежей у конкретного дилера. Как только плательщик внес оплату за ту или иную услугу, эта сумма списывается со спецсчета владельца точки приема платежей и переводится в пользу провайдера оплачиваемой услуги. Именно за счет этого и обеспечивается «моментальность» оплаты.

— Плата за

Отдельной статьей расходов выделим различные отчисления — налоги, инкассацию, расходы на техническое обслуживание терминалов, а также оплату наемных работников.

В зависимости от поставщика услуг (провайдера, оператора связи), комиссионное вознаграждение может составлять от 0,2% до 7% от суммы платежа. Существует также дополнительная комиссия, которую владелец терминала или точки может взимать с пользователей —

Хотя, при всей популярности данного вида платежей у населения, многие отмечают сокращение оборота. «

Полезные советы и «подводные камни»

Как и в любом другом виде бизнеса, если вы хотите оставаться на плаву, развивать свою сеть вам неизбежно придется. Как известно, под лежачий камень вода не течет. Что же необходимо предпринимать, чтобы терминальная сеть успешно действовала? Наибольшее внимание стоит уделить нескольким пунктам:

— расширение географии покрытия: рост количества терминальных точек;

— рост количества терминалов в наиболее посещаемых местах;

— увеличение числа партнеров, в пользу которых вы будете принимать платежи. Пожалуй, это единственный пункт, который зависит не только от вас, но и от платежной системы, с которой вы работаете. Тут целесообразно следить за активностью самой платежной системы — если она долгое время не расширяет список партнеров, возможно, стоит задуматься о ее смене;

— отслеживание проходимости на точках. Как отмечают в компании ОСМП, основной «подводный камень» — это неудачный выбор места под точку приема платежей. Если на

— работа над качеством сервиса. Возможно, данный пункт и не относится к расширению напрямую, но на бизнесе может сказаться весьма кардинально.

|

Время запуска: 1—2 месяца Штат сотрудников: 1 человек Инвестиции: 1 млн тг. (для сети из 3-х точек) Срок окупаемости: 12—24 мес. Чистая прибыль с одного терминала: 10—25 тыс. тг./мес. Средний платеж: 400 тг. |

Комментарии